文章探讨了DeFi市场中Curator角色的重要性及其潜在风险,通过Balancer和Stream Finance的安全事件揭示了Curator在收益驱动下可能忽视安全的问题,并提出了改进建议。

接连两起巨额安全事件(Balancer、Stream Finance)的突发,让 DeFi 安全性的问题再次了被推上了风口浪尖,尤其是 Stream Finance 一事,更是暴露了 Curator 这个已在 DeFi 市场举足轻重的角色所存在的巨大潜在风险。

所谓 Curator,主要存在于 DeFi 借贷协议之中(比如本次因 Stream 事件所波及的 Euler、Morpho),通常指负责设计、部署与管理特定「策略化资金池(vault)」的个人或团队。Curator 一般会把相对复杂的收益策略封装成易用的资金池,让普通用户「一键存入即可生息」,而 Curator 则在后端决定资产的具体生息策略,比如配置权重、风险管理、再平衡周期、取款规则等等。

与传统的中心化理财服务不同,Curator 并不能直接接触或控制用户资金。用户存入借贷协议中的资产将始终存放在非托管智能合约内,Curator 的权限仅限于通过合约接口配置和执行策略操作,且所有操作必须经过合约的安全限制。

一方面帮助难以跟上 DeFi 日趋复杂化的普通用户放大收益;另一方面也可帮助借贷协议扩大 TVL,同时降低系统性事件的发生概率。

由 Curator 负责的资金池总规模在过去一年间飞速增长,10 月 31 日曾一度突破 100 亿美元,截至发文仍暂报 81.9 亿美元。

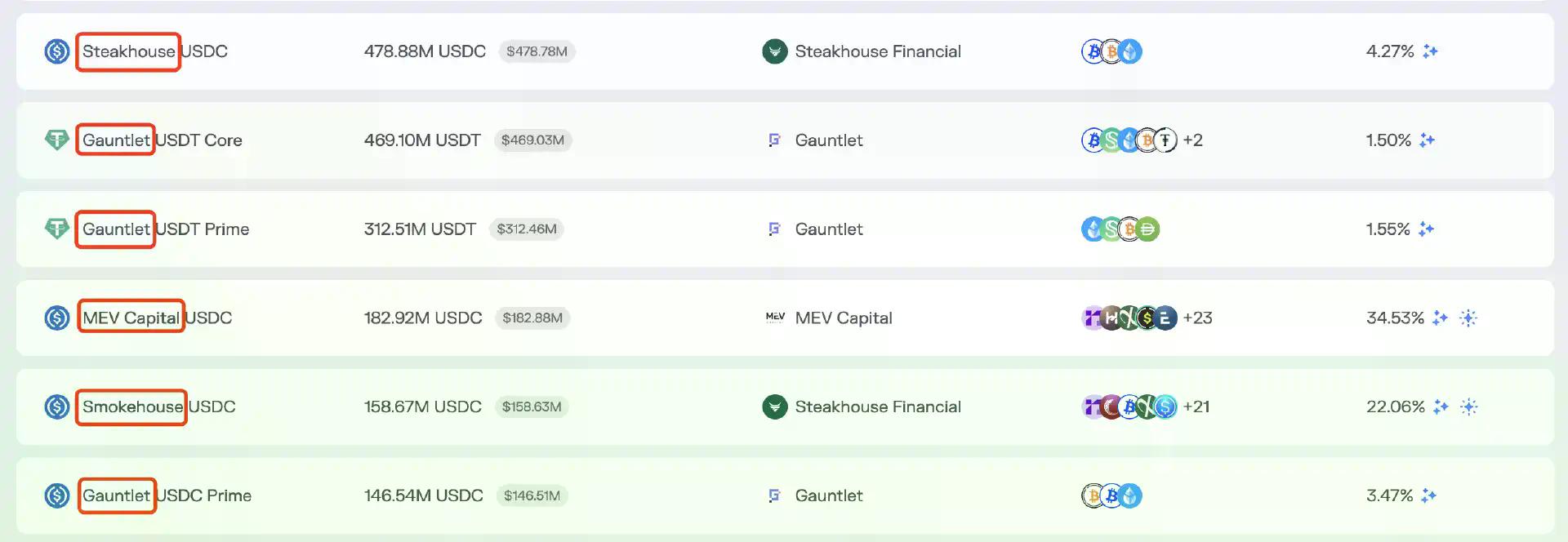

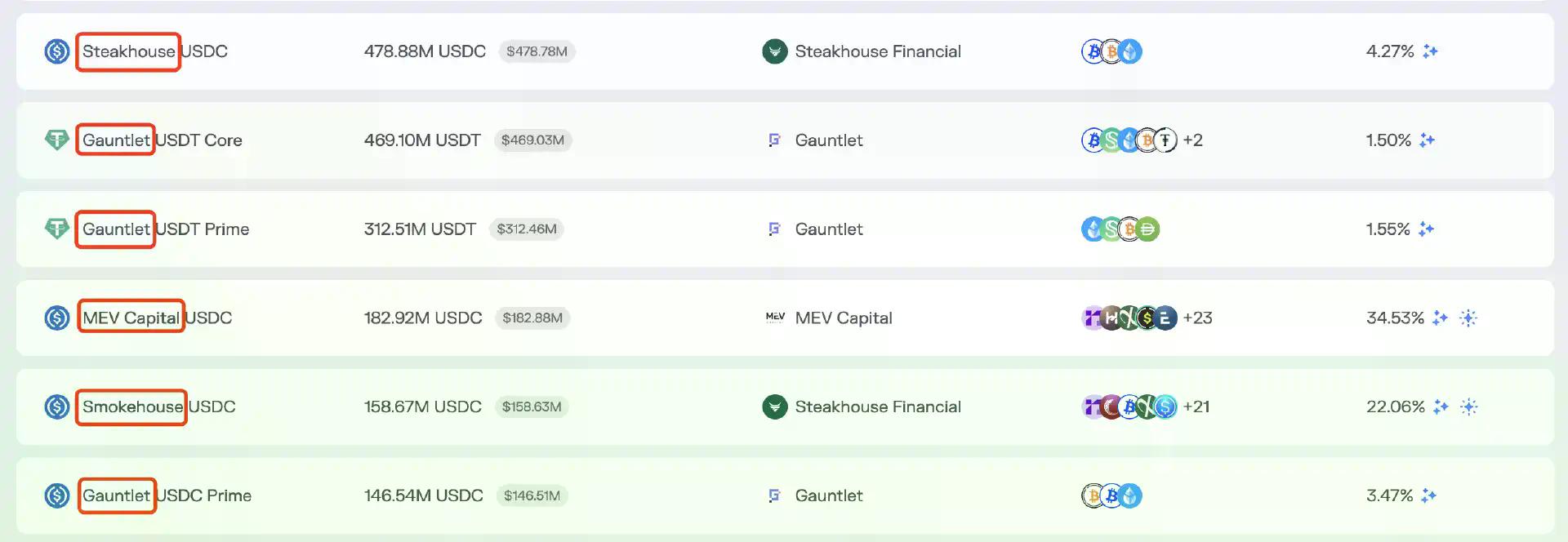

在激烈的竞争中,Gauntlet、Steakhouse、MEV Capital、K3 Capital 逐渐成为了管理规模最大的几家 Curator,各家均管理着以亿为单位的巨额资金。与此同时,Euler、Morpho 等主打 Curator 资金池模式的借贷协议也实现了 TVL 的飞速增长,成功跻身市场肩部位置。

看到这里,Curator 的角色定位似乎很清晰,且也拥有足够的市场需求,那么为什么这会成为当下威胁着 DeFi 世界的潜在风险呢?

在解析风险之前,我们需要先行理解 Curator 这项业务的盈利逻辑。Curator 主要依赖以下几种方式获利:

· 业绩分成:

· 资金管理费:

· 协议激励与补贴:

· 品牌衍生收入:

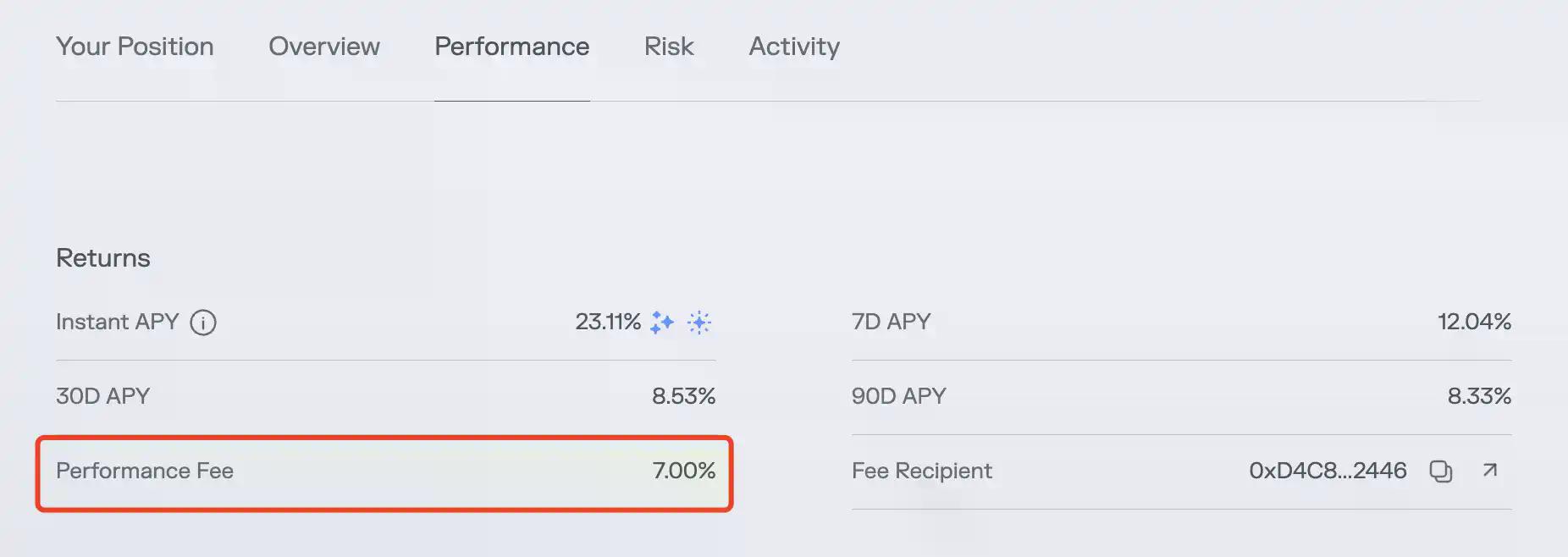

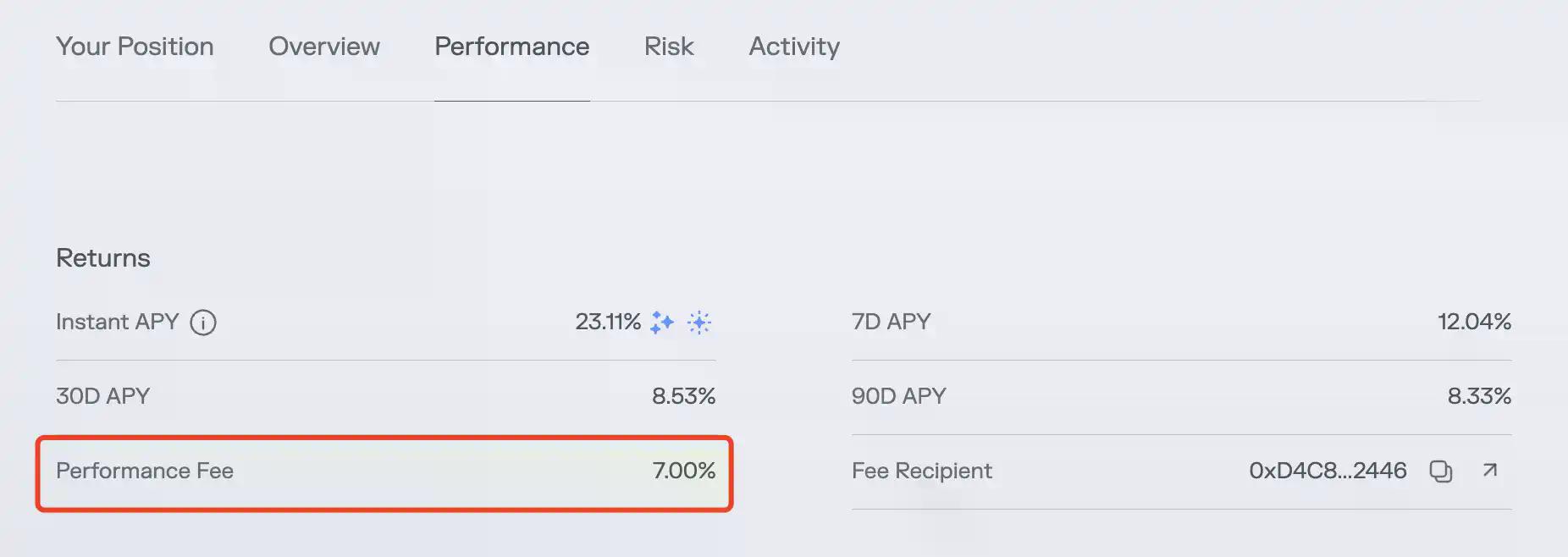

在现实情况下,业绩分成是最常见的 Curator 收入来源。如下图所示,Morpho 在以太坊主网上由 MEV Capital 负责的 USDC 资金池会收取 7% 的绩效分成。

Curator 所管理的资金池规模越大、策略收益率越高,Curator 的利润就会越大

这就使得资金池的吸引力水平也与策略收益率直接挂钩,所以策略收益率就成为了最终决定 Curator 收益状况的核心因素。

Curator 只有去不断寻找收益率更高的「机会」,才能实现更高利润,而收益率与风险往往是正相关的,这就导致一部分 Curator 会逐渐模糊掉本应最先考虑的安全问题,选择铤而走险——「反正本金是用户的,利润则是我的」。

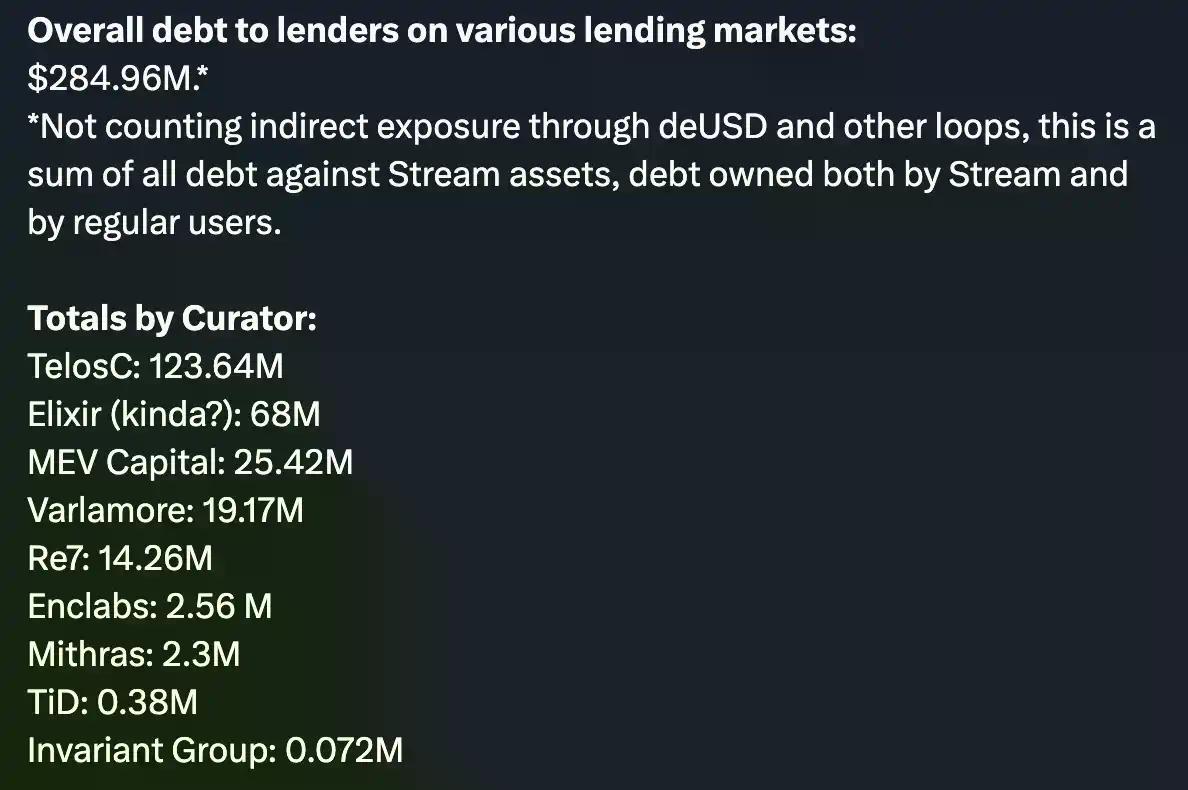

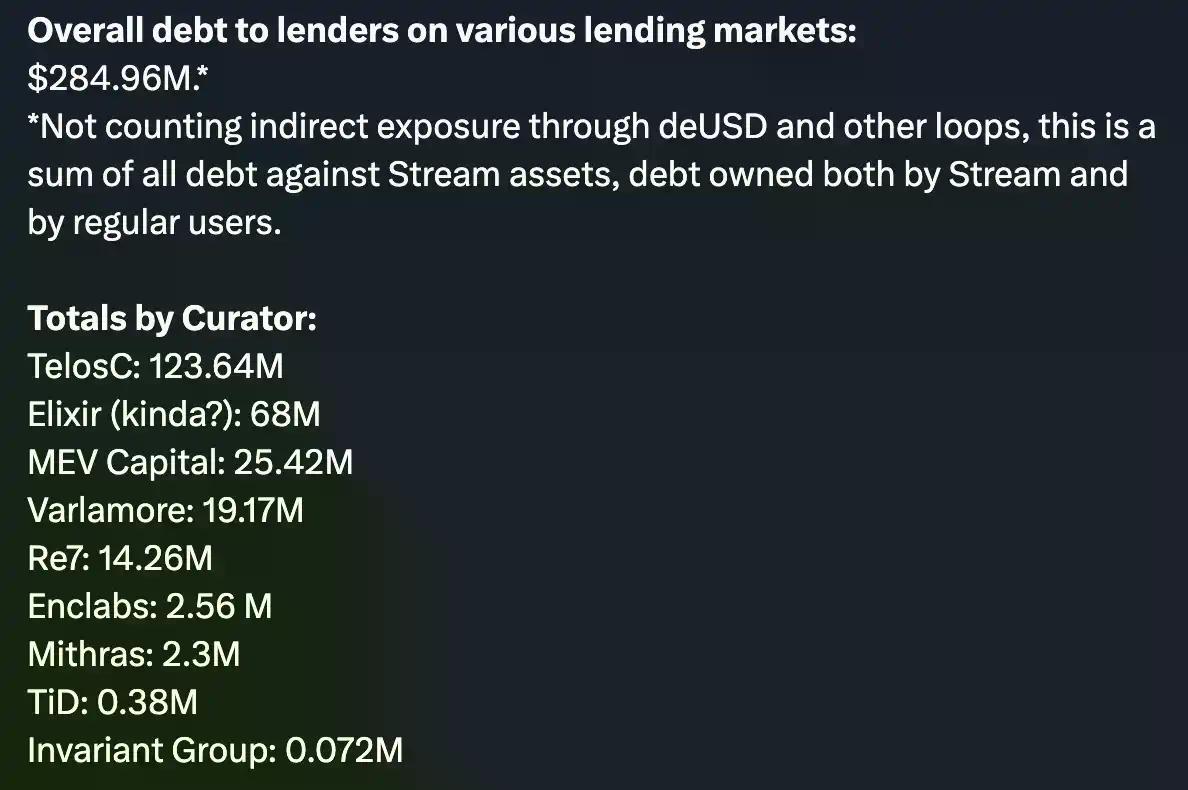

Euler、Morpho 上的一些 Curator(包括 MEV Capital、Re7 等知名品牌)无视风险,将资金分配到了 Stream Finance 的 xUSD 市场

而早 Stream Finance 事发之前几天,包括 CBB(@Cbb0fe)在内的多个 KOL 及机构已预警过 xUSD 潜在的透明度及杠杆率风险,但这些 Curator 显然是选择了无视。

当然了,也并非所有 Curator 都遭到了 Stream Finance 的波及,Gauntlet、Steakhouse、K3 Capital 等几大头部 Curator 均从未将资金部署至 xUSD,这也说明了在有效履行安全职责的情况下,Curator 这类专业性主体是有能力识别并规避潜在风险的。

Stream Finance 事发后,Curator 及其可能造成的潜在风险影响引发了更多人的关注。

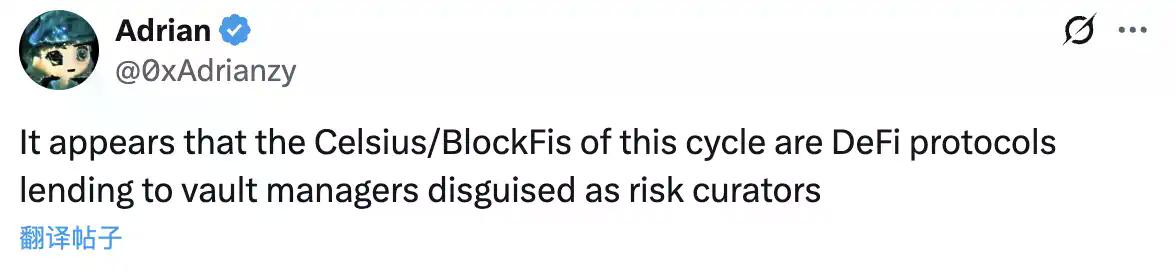

Chorus One 投资分析师 Adrian Chow 于 X 发文直接将 Curator 及其相关借贷协议比作本轮周期的 Celsius、BlockFi。

该角色的作用本该是通过其专业化的管理能力来降低普通用户的个体风险,但其业务模式以及盈利路径却导致 Curator 本身很容易变成集中风险的切入口。

此外需要提到的一点是,在当前的市场环境中,许多在借贷协议内存款的用户对于 Curator 的作用甚至存在都不甚了解,而是简单地认为自己只是将资金投入了某知名借贷协议去生息。这就导致 Curator 的作用及责任被隐化,当事故发生后,反而是借贷协议需要去直接面临用户的怒火以及追责,这进一步助推了部分 Curator 过于激进地去逐利。

「这就是我一直对基于 Curator 的 DeFi 借贷模式持怀疑态度的原因。借贷平台承担着声誉风险和照顾用户的责任,无论他们是否愿意,少数管理不善、违规操作的 Curator 也会对平台造成影响。」

造成这一状况更深层原因在于用户群体以及部分 Curator 在风险控制方面的不足,且由于前文提到的利益驱动,后者可能存在一定的主观因素。

虽然我们总呼吁用户应该自行评估协议、资金池和策略配置,但这显然很难实现,因为大多数用户都没有时间、专业知识或意愿去这样做。在这一背景下,大多数用户会在无意识的情况下将资金投入了收益率普遍相对更高的 Curator 资金池,从而推动了 Curator 管理资金规模的飞速增长。反过来,部分 Curator 也很懂得利用这种状况去吸引更多资金,一边通过更激进的策略去提高资金池收益率,继而再通过更高的收益率吸纳更多的资金流入。

成长总是需要经历阵痛。Stream Finance 一事虽然让 DeFi 市场再次遭受重击,但或许会成为用户提高对 Curator 的认识以及市场改进对 Curator 行为约束的一个契机。

我们仍建议用户尽可能地去自主调研,在将资金投入特定的 Curator 资金池之前,应关注该 Curator 主体的声誉及相关资金池的设计。

· 有没有公开的风险模型或压力测试报告?

· 权限边界是否透明?是否受多签或治理限制?

· 过往策略的回撤频率以及在极端行情的表现如何?

· 是否有过第三方的审计?

· 激励机制是否与用户利益一致?

「绝大多数加密货币的崩盘都是因为投资者误信了两位数的无风险收益率,而市场上根本不存在没有风险的两位数收益率。」

至于 Curator,则需要同时提高风险自律意识以及风险管控能力。DeFi 投研机构 Tanken Capital 就此总结了一个优秀的 Curator 在风控方面的基本要求,具体包括:

· 具备传统金融领域的合规意识;

· 投资组合的风险管理和收益优化;

· 了解新代币和 DeFi 机制;

· 了解预言机和智能合约;

· 具备监控市场并进行智能重新配置的能力。

只有通过持续性的主动监查,将风险空间尽量压缩,才能更有效地规避整个系统的风险共振。