文章分析了当前全球经济政策的不确定性,美联储的降息决策与市场反应,以及流动性驱动的金融体系结构性风险。同时探讨了AI投资浪潮、资本开支变化及制度信任流失等核心问题。

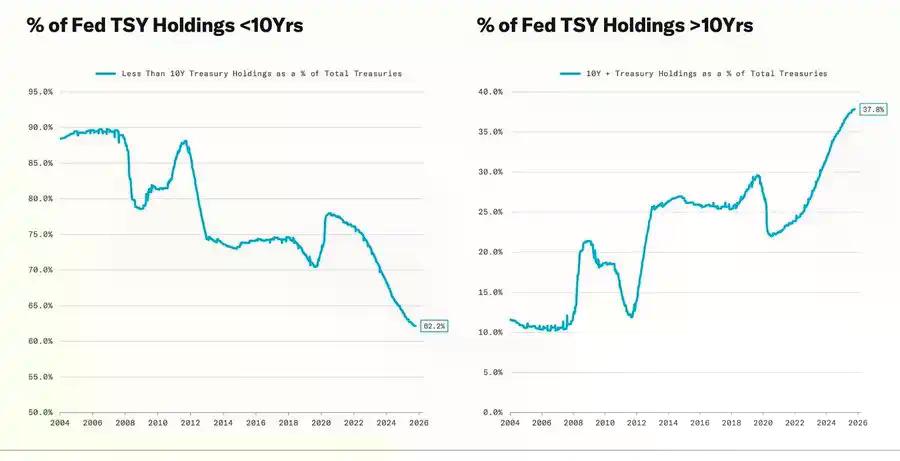

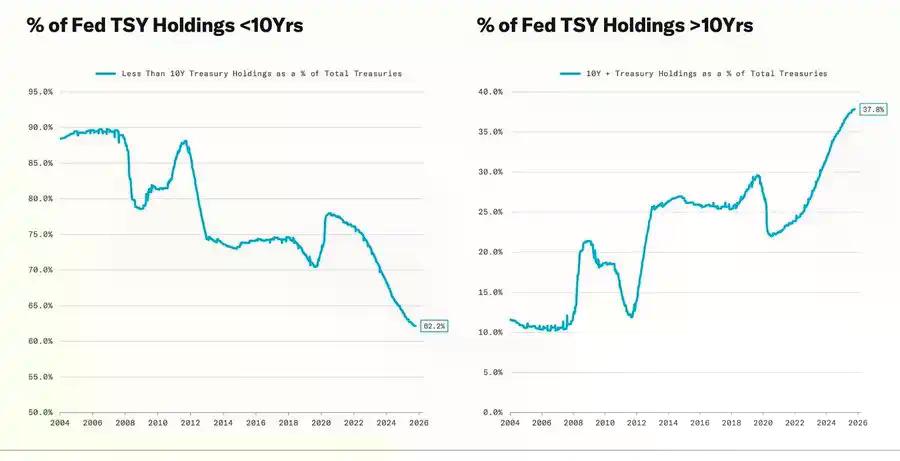

大幅回调与量化宽松(QE)周期相吻合—,当美联储有意延长其持有资产的到期日,以压低长期收益率(这项操作被称为「扭转操作」(Operation Twist)以及 QE2/QE3)。

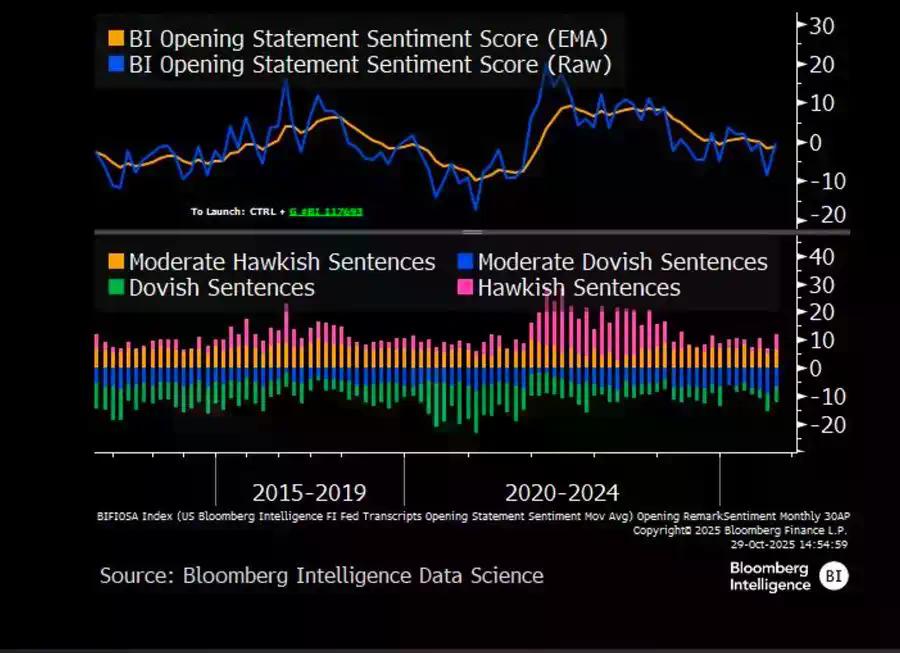

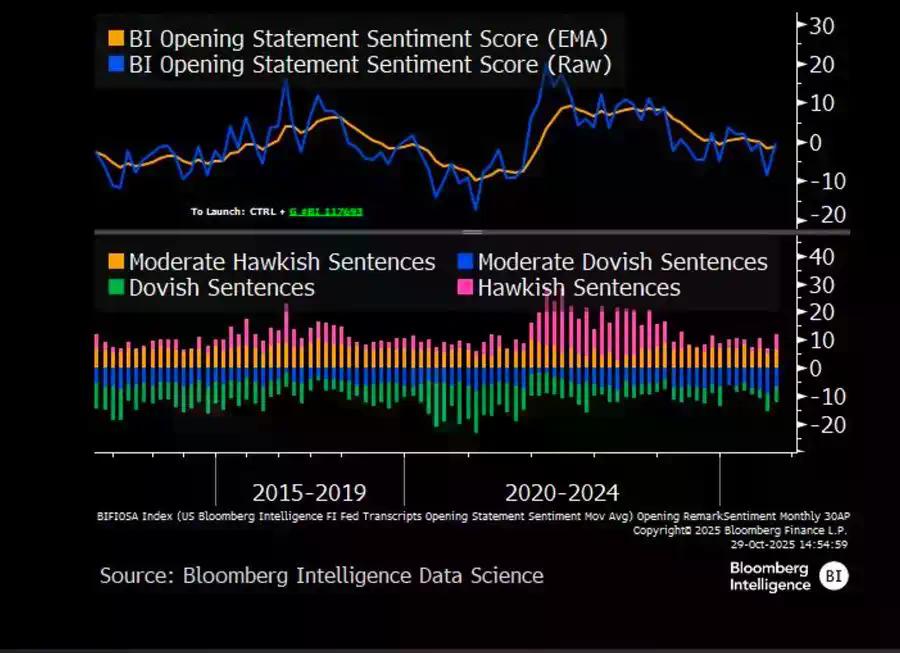

鲍威尔的「在雾中驾驶」隐喻,已不再局限于美联储本身,而是成为当今全球经济的写照。无论是政策制定者、企业,还是投资者,都在缺乏清晰视野的环境中摸索前行,只能依赖流动性反射与短期激励机制。

能见度有限、信心脆弱、流动性驱动的扭曲。

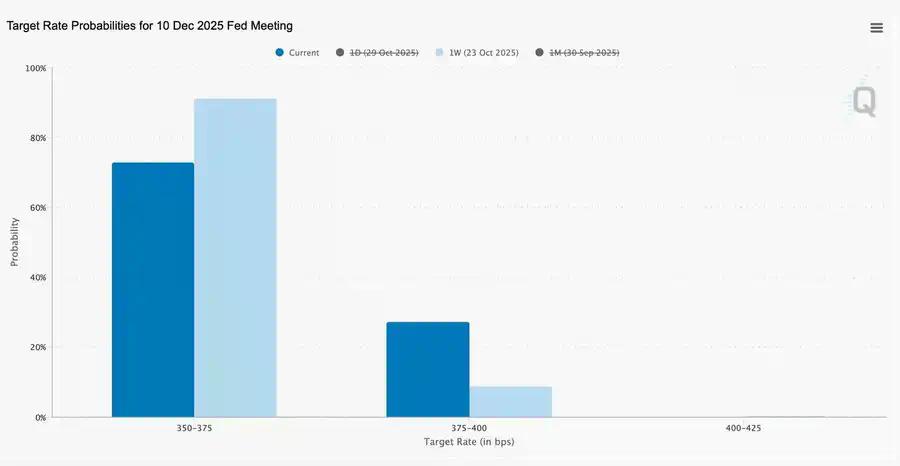

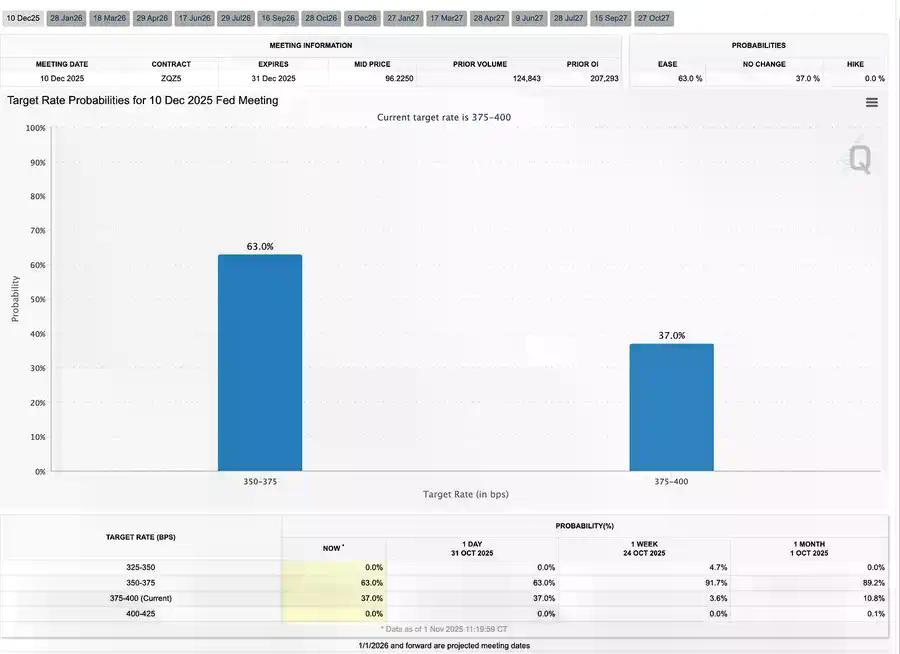

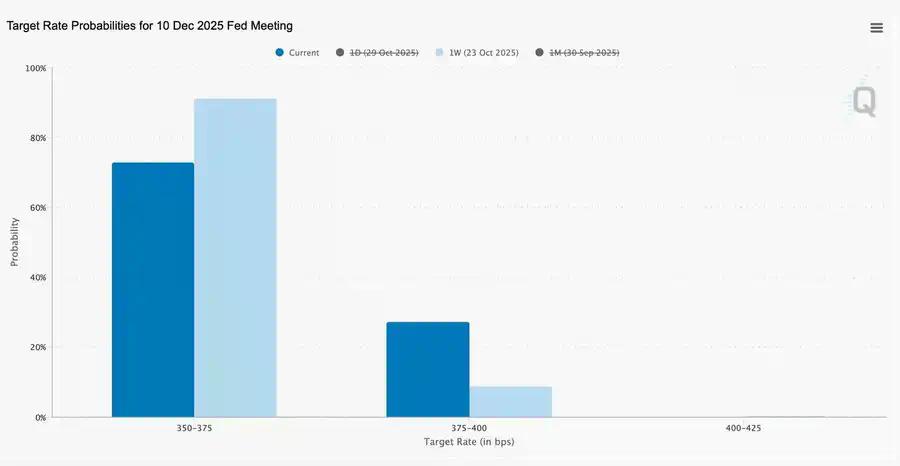

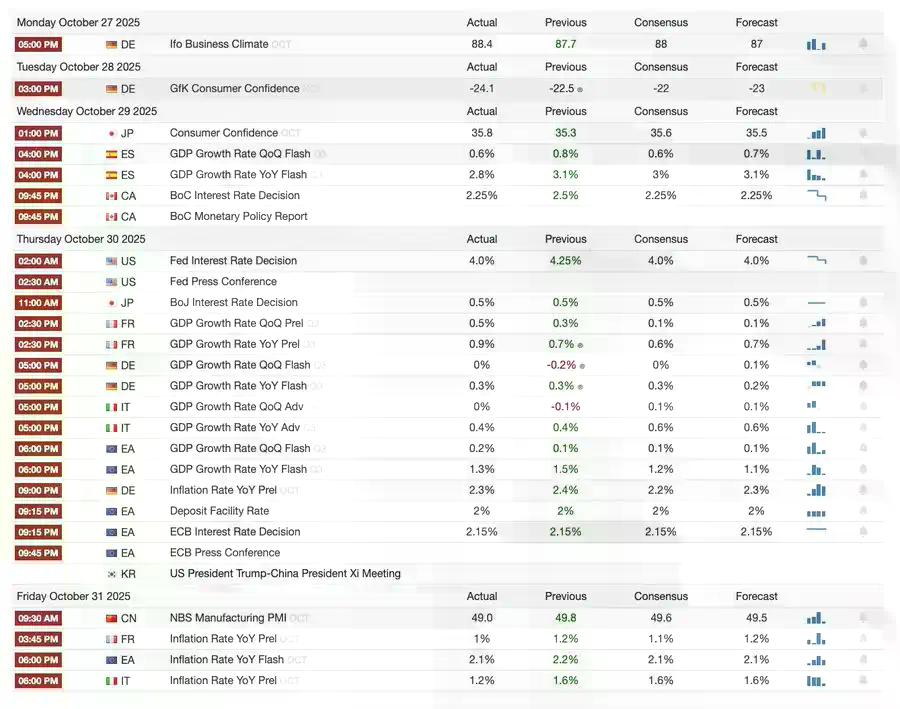

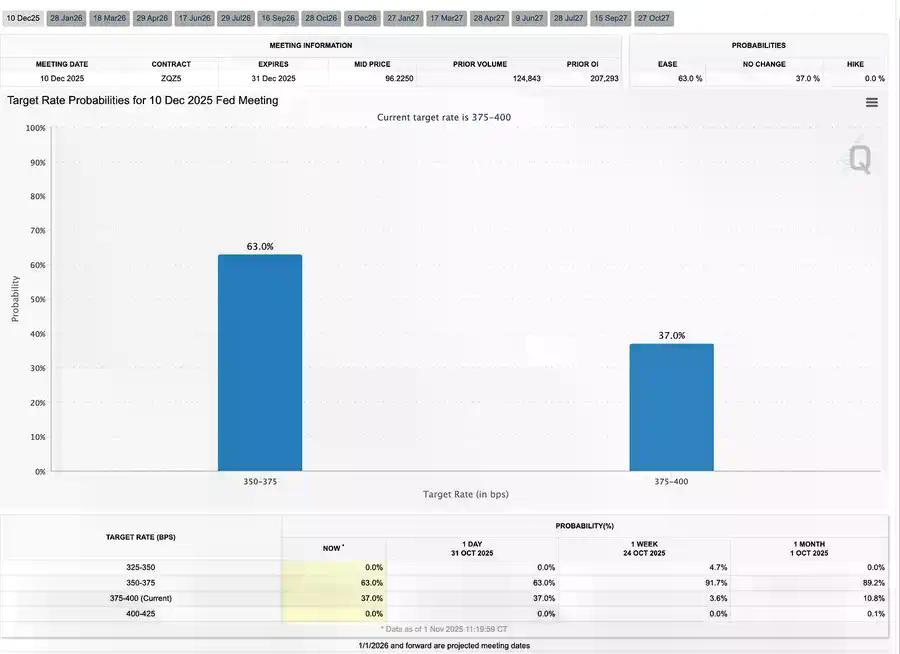

此次 25 个基点的「风险管理式」降息,将利率区间降至 3.75%–4.00%,与其说是宽松,不如说是「保留选择权」。

「放慢脚步——能见度已经消失」。

12 月能否公布利率尚无定论。降息预期迅速回落,短端利率曲线趋平,市场正在消化从「数据驱动」转向「数据缺失」的谨慎。

决定资产表现的不是生产力,而是流动性本身

讨论进一步扩展至对当下金融体系的清醒审视:被动集中、算法自反、散户期权狂热——

· 被动资金与量化策略主导流动性,波动率由仓位决定,而非基本面。

· 散户的看涨期权买盘与 Gamma 挤压在「Meme 板块」中制造出合成价格动能,而机构资金则扎堆涌向愈发狭窄的市场领头股。

· 主持人将这一现象称为「金融版饥饿游戏」——一个由结构性不平等与政策自反性塑造的体系,迫使小投资者走向投机性生存主义。

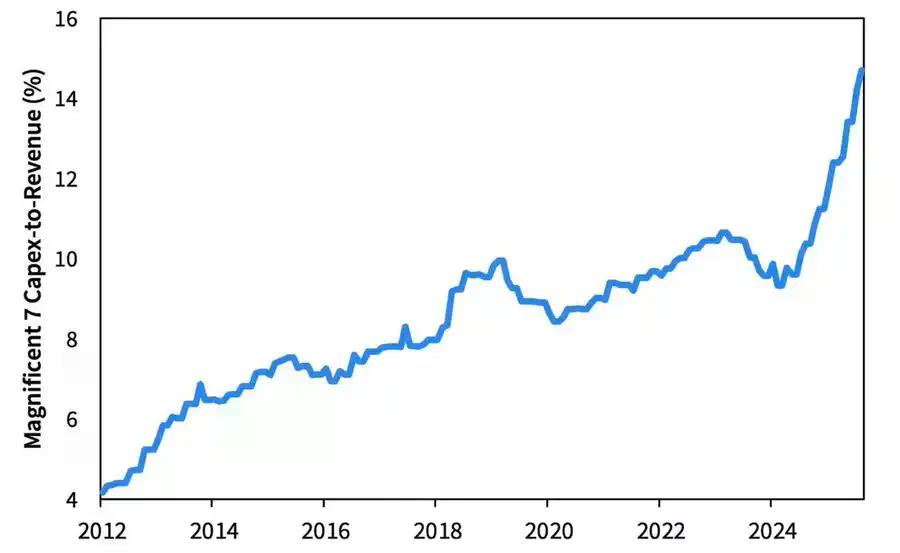

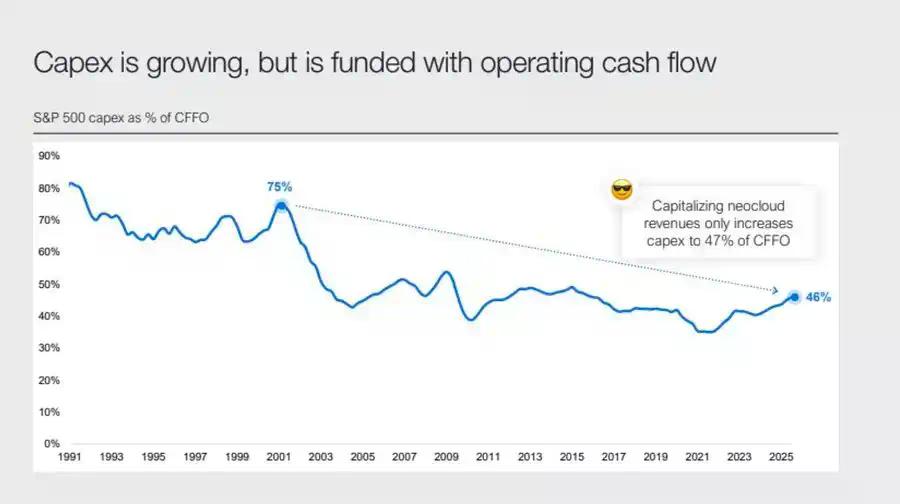

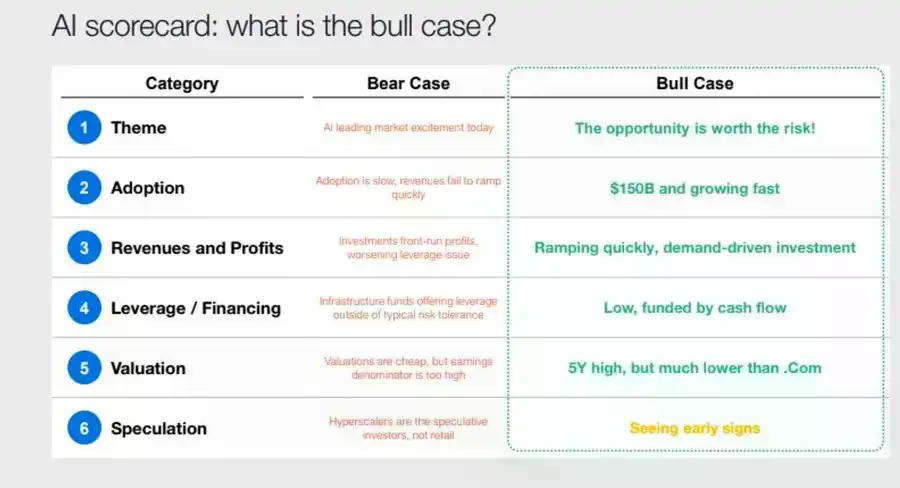

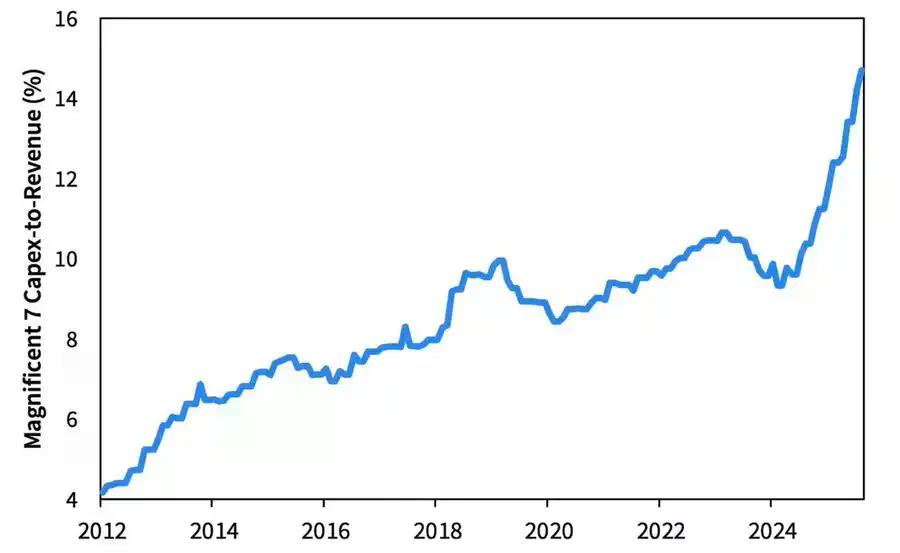

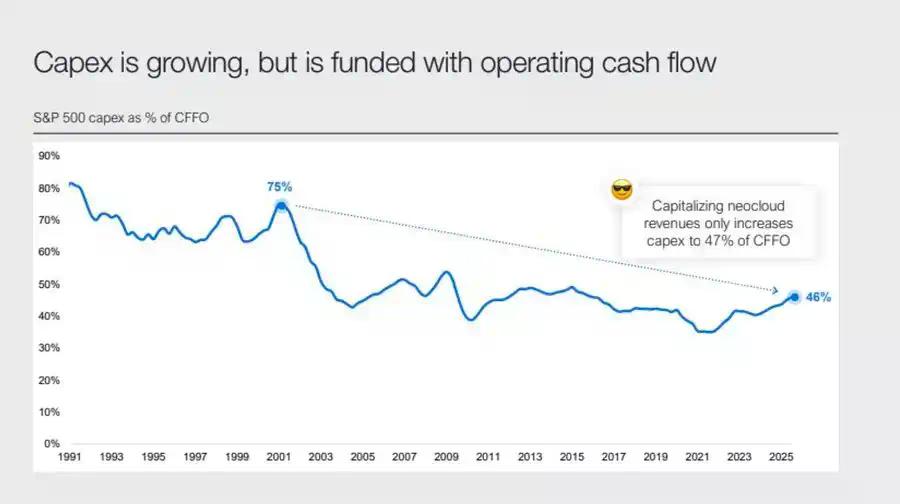

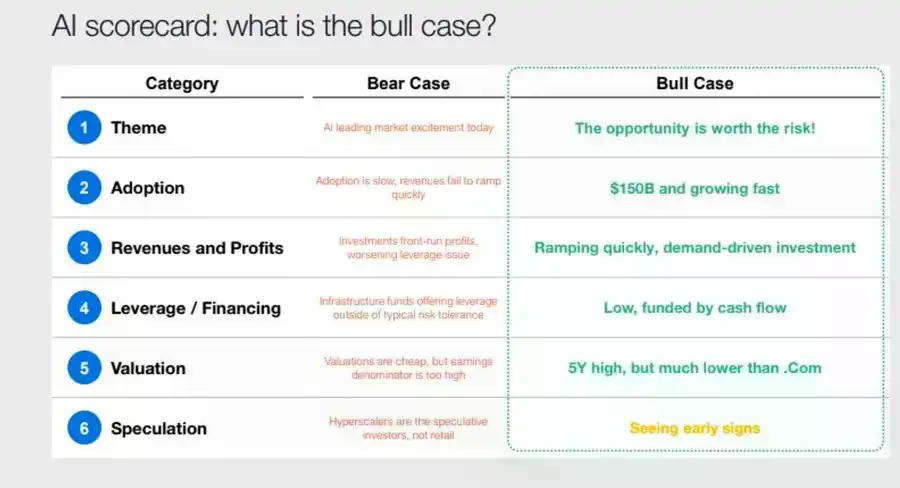

AI 投资浪潮正推动「大科技」进入一种后周期的工业化阶段——当下靠流动性驱动,未来则面临杠杆敏感风险。

「轻资产现金机器」正在转型为重资本基础设施玩家。

· AI 与数据中心的扩张,初期依靠现金流,如今则转向创纪录的债务融资——例如 Meta 超额认购的 250 亿美元债券。

· 这一转变意味着利润率受压、折旧攀升、再融资风险上升——为下一轮信用周期的转向埋下伏笔。

权力集中化与信任流失。

流动性充裕在金字塔顶端,而普通家庭却被停滞的工资与攀升的债务压得喘不过气。

制度疲劳

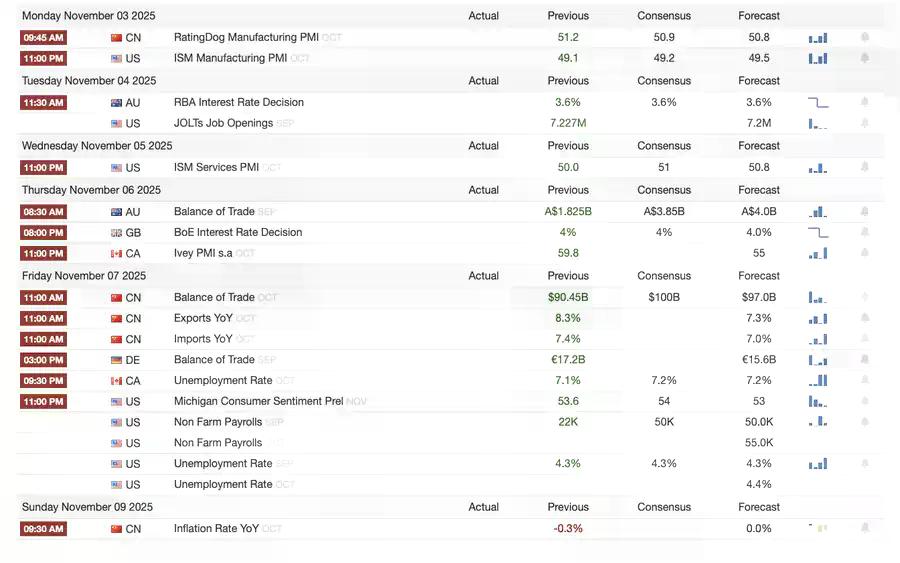

本期涵盖以下内容:

· 本周宏观事件

· 比特币热度指标

· 市场概览

· 关键经济指标

上周

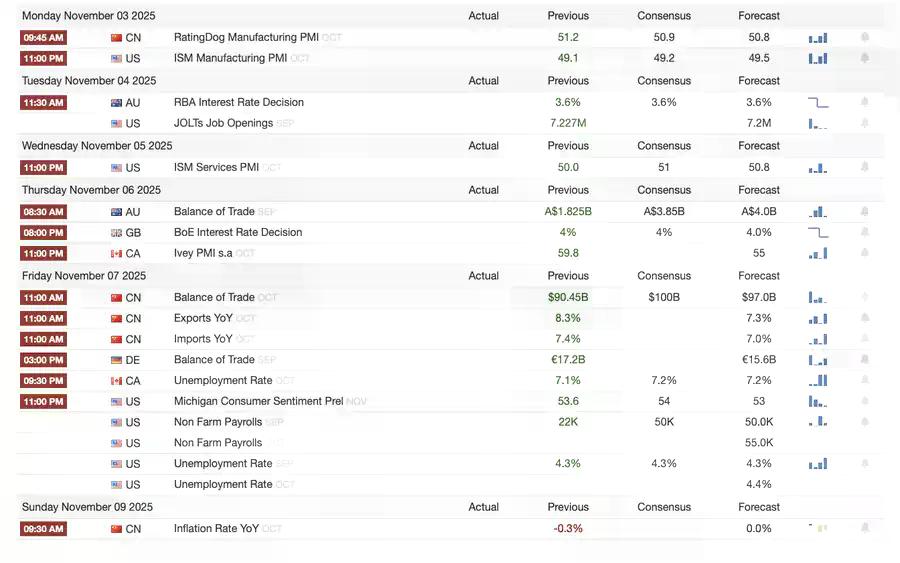

下周

市场事件与机构动态

· Mt. Gox 将偿还期限延长至 2026 年,约 40 亿美元比特币仍被冻结。

· Bitwise Solana ETF 首周管理规模达 3.389 亿美元,刷新纪录,即便 SEC 仍处于审批僵局。

· ConsenSys 计划于 2026 年 IPO,承销商包括摩根大通与高盛,目标估值 70 亿美元。

· 特朗普媒体集团 推出 Truth Predict——首个由社交媒体平台与 Crypto.com 合作的预测市场。

金融与支付基础设施升级

· 万事达(Mastercard)以最高 20 亿美元 收购加密基础设施初创公司 Zerohash。

· 西联汇款(Western Union)计划于 2026 年在 Solana 上推出稳定币 USDPT,并注册 WUUSD 商标。

· 花旗银行与 Coinbase 联手推出机构级 24/7 稳定币支付网络。

· Circle 发布 Arc 公测网,吸引 包括贝莱德与 Visa 在内的 100 多家机构参与。

生态与平台扩张

· MetaMask 推出多链账户,支持 EVM、Solana,并即将上线比特币支持。

全球与地区动态

· 吉尔吉斯斯坦 推出以 BNB 作为抵押的稳定币;同时,特朗普特赦 CZ,为币安重返美国市场铺平道路。

· 美国 SOL 现货 ETF(不含种子资金)流入 1.992 亿美元。

· 日本推出完全合规的日元稳定币 JPYC,目标到 2028 年发行规模 650–700 亿美元。

· 蚂蚁集团注册「ANTCOIN」商标,低调重返香港稳定币赛道。

· AWS 与微软云服务中断,引发市场混乱,双方说法相互矛盾。

· 摩根大通 Kinexys 区块链完成首个私募股权基金代币化交易,进一步推动机构采用。

· Tether 成为主要的美国国债持有者之一,持仓达 1350 亿美元,年化收益超 100 亿美元。

· Metaplanet 启动股票回购计划,以应对净资产下滑。

· 隐私资产交易热度上升,ZEC 价格突破 2021 年高点,但本周涨幅仍落后于 DASH。

· Sharplink 在 Linea 上部署 2 亿美元 ETH,以获取 DeFi 收益。

· 随着体育博彩成为热门板块,Polymarket 计划于 11 月底在美国正式推出产品。

· Securitize 宣布将通过 12.5 亿美元 SPAC 合并上市。

· Visa 新增对四种稳定币、四条链的支付支持。

· 21Shares 递交 Hyperliquid ETF 申请,更多加密基金正在进入市场。

· KRWQ 成为首个在 Base 链 上发行的韩元稳定币。

未来的稳定性将取决于政策的清晰度,而非流动性。

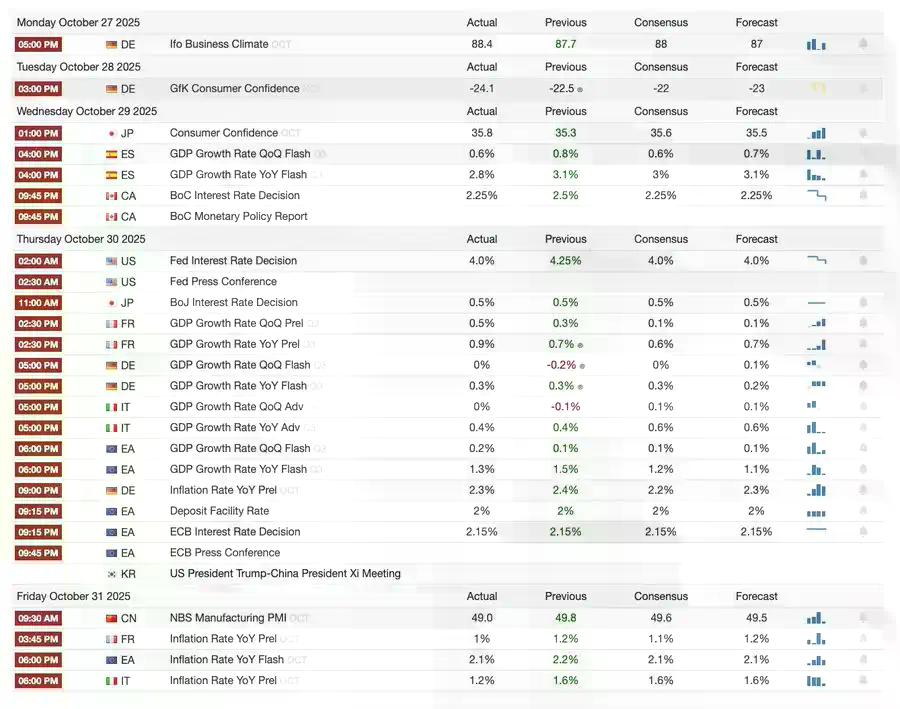

能见度受限的阶段

在 G10 国家中:加拿大央行完成最后一次降息、欧洲央行维持 2.00% 利率不变、日本央行谨慎暂停。各方共同面对的难题是:在持续的服务业通胀背景下,如何抑制经济增长。与此同时,中国 PMI 再度跌回收缩区间,显示复苏乏力、民间需求低迷、政策疲态显现。

叠加政治风险,美国政府停摆威胁到福利项目的正常运作,并可能延迟关键数据发布,从而削弱财政治理的信心。债券市场已经开始消化收益率下降和经济增长放缓的预期,但真正的风险在于制度反馈机制的瓦解——数据延迟、政策犹豫不决和公众信任度下降三者交织在一起,最终酿成危机。

美国通胀:温和回升,路径更清晰

通胀回升主要由供给推动,而非需求拉动。核心压力仍受控,就业动能减弱,使美联储有空间在不引发通胀反弹的情况下继续降息。

· 9 月通胀 同比 3.0%、环比 0.3%,为今年 1 月以来最快,但仍低于预期,强化了「软着陆」叙事。

· 剔除食品与能源的核心 CPI 同比 3.0%、环比 0.2%,显示价格基础稳定。

· 食品价格上涨 2.7%,其中肉类上涨 8.5%,受移民限制引发的农业劳动力短缺影响。

· 公用事业成本显著上升:电价 +5.1%,天然气 +11.7%,主要受 AI 数据中心能耗拉动——通胀的新驱动因素。

· 服务业通胀降至 3.6%,为 2021 年以来最低,表明劳动力市场降温正在缓解薪资压力。

· 市场反应积极:股市上涨,利率期货强化降息预期,债券收益率整体持稳。

美国人口结构:临界性转折

净移民转负,经济增长、劳动力供给与创新能力均面临挑战。

一个世纪以来的首次人口下降

根据 AEI 预测,2025 年净迁移 –52.5 万人,为现代史首次负值。

· 皮尤研究中心数据显示,2025 年上半年外国出生人口减少 150 万人,主因是驱逐出境与主动离境。

· 劳动力增速停滞,农业、建筑、医疗等行业面临明显短缺与薪资压力。

· 28% 的美国青年为移民或移民子女,若移民归零,18 岁以下人口或将在 2035 年下降 14%,养老金与医疗负担将加剧。

· 医生中 27%、护理助理中 22% 为移民,若供给下滑,医疗行业自动化与机器人化可能加速。

· 创新风险:移民曾贡献 38% 的诺贝尔奖 与约 50% 的十亿美元级初创企业,若趋势逆转,美国创新引擎将受损。

日本出口回升:在关税阴影下的复苏

亚洲与欧洲需求回暖。

经过数月萎缩后,日本出口恢复增长,9 月份同比增长 4.2%,创 3 月份以来最大增幅。这一反弹凸显了尽管与美国出现新的贸易摩擦,但区域需求依然强劲,供应链也已做出相应调整。

日本的贸易表现表明,尽管美国对汽车(其核心出口类别)加征关税,但亚洲和欧洲的外部需求已初步企稳。进口回升则表明,在日元走软和补库存周期的推动下,内需则出现温和反弹。

前景:

· 预计在亚洲内部供应链和能源价格正常化的带动下,出口将逐步复苏

· 美国持续的保护主义仍然是 2026 年维持出口势头的主要阻力。