一、摘要与核心发现

去中心化交易所(DEX)行业

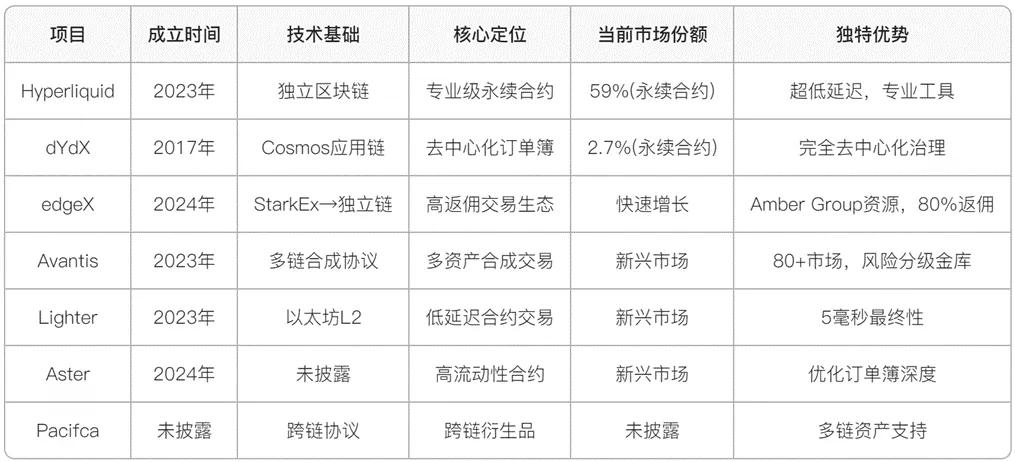

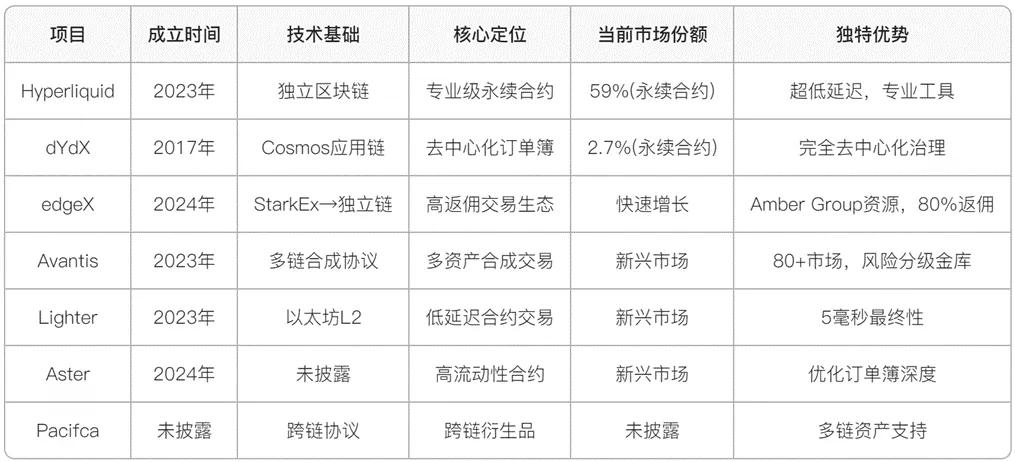

本报告研究的七个项目代表了DEX行业的不同技术路线和商业模式

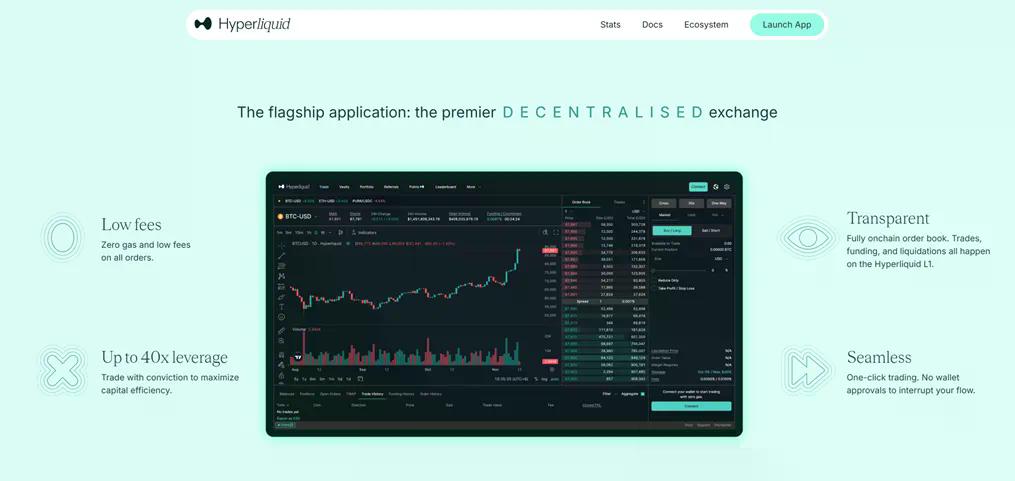

Hyperliquid

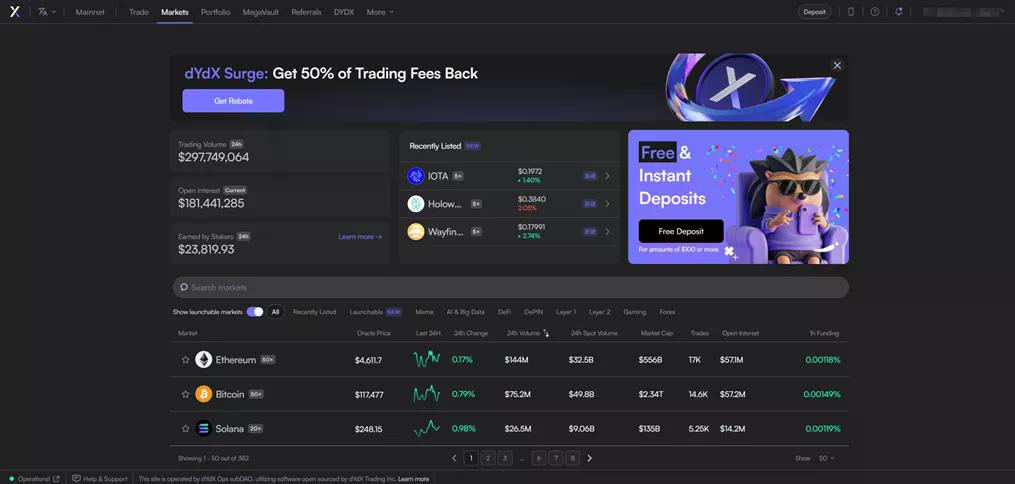

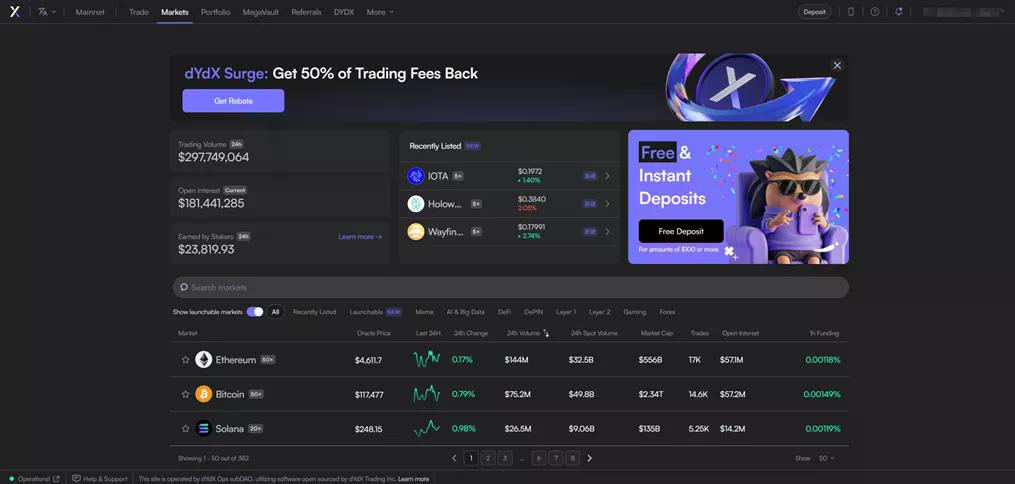

dYdX

Aster和Lighter

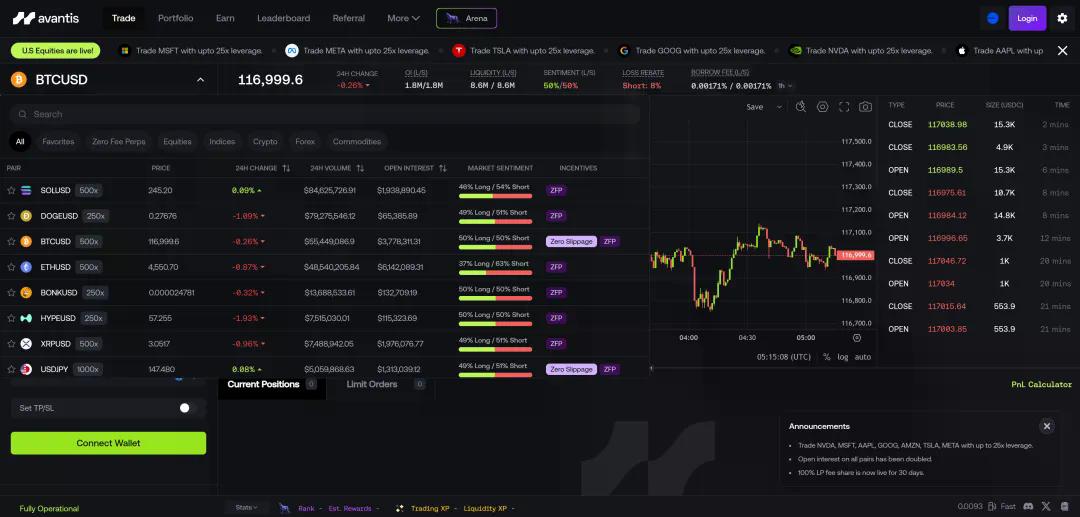

Avantis

Pacifca

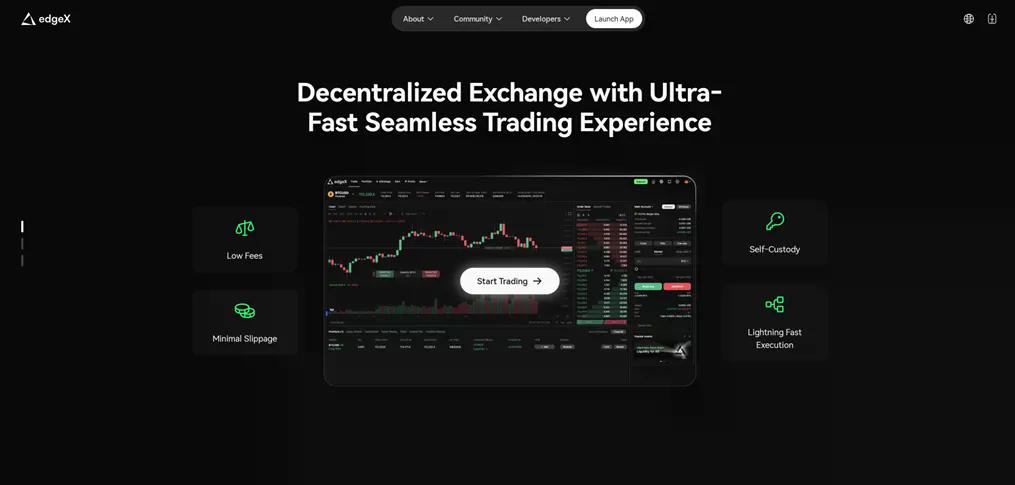

edgeX

基于现有公链(如以太坊Layer2)的协议、独立应用链以及合成资产协议

融资方面,这些项目均获得了顶级投资机构的支持,其中Avantis在2025年完成的800万美元A轮融资由Peter Thiel的Founders Fund和Pantera Capital共同领投,而edgeX则背靠融资6亿美元的Amber Group,拥有丰富的做市商资源和经验。市场表现上,edgeX过去30天实际营收达560万美元,超过GMX(245万美元)和dYdX(123万美元)等头部Perp DEX,展现出强劲的盈利能力。

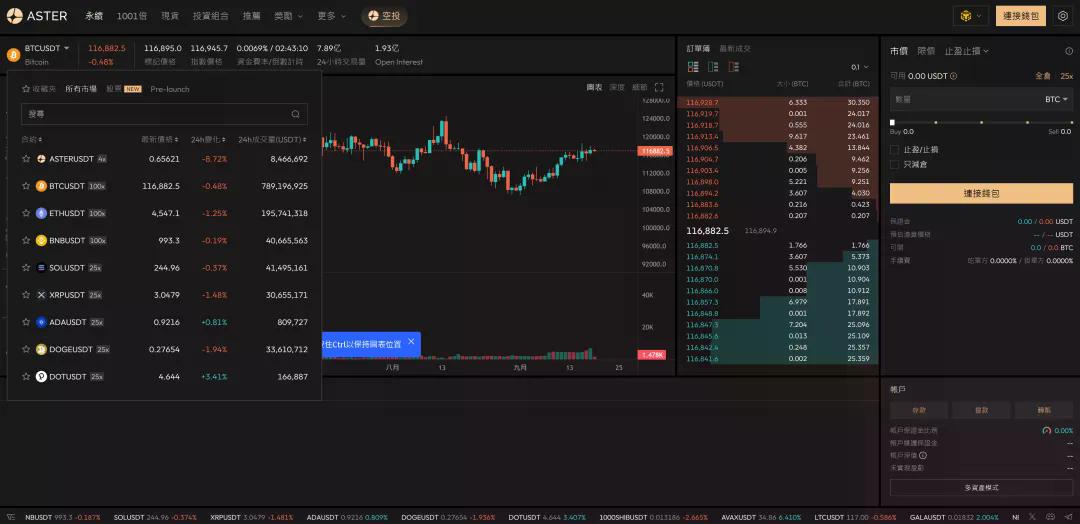

2025年主要永续合约DEX市场份额与关键指标对比

尽管DEX行业发展迅速,但仍面临技术瓶颈、监管不确定性和流动性深度不足等挑战。Top 10 DEX的流动性深度仅为CEX的4.3%,大额交易滑点仍超过5%。然而,随着零知识证明(ZK)技术成熟和跨链流动性池扩容,去中心化交易赛道有望在2025年下半年迎来新一轮增长爆发期。从长期来看,DEX的终极价值在于重构金融权力分配,使金融真正属于每个普通人,而不仅仅是机构控制的游戏。

二、项目背景与发展历程

起源背景、发展轨迹和战略定位

Hyperliquid

高性能区块链

dYdX

战略转型

edgeX

资源整合与技术迭代

合成资产

技术创新活力

"这是2025年最无庸置疑的大毛赛道"

Lighter

跨链衍生品

七大DEX项目关键背景信息对比

DEX领域的三重分化趋势

三、核心产品与功能特点

去中心化交易所的核心竞争力最终体现在其产品特性和用户体验上。本部分将深入分析七大项目的产品架构、功能创新和差异化特点,揭示它们如何满足不同类型交易者的需求,以及在激烈市场竞争中确立的独特价值主张。

Hyperliquid的专业级交易套件

专业交易者

做市商计划

dYdX的完全去中心化订单簿

去中心化治理的极致实践

dYdX的产品亮点包括:

跨保证金账户:

丰富订单类型:

透明的费用结构:

去中心化治理:

原则与技术

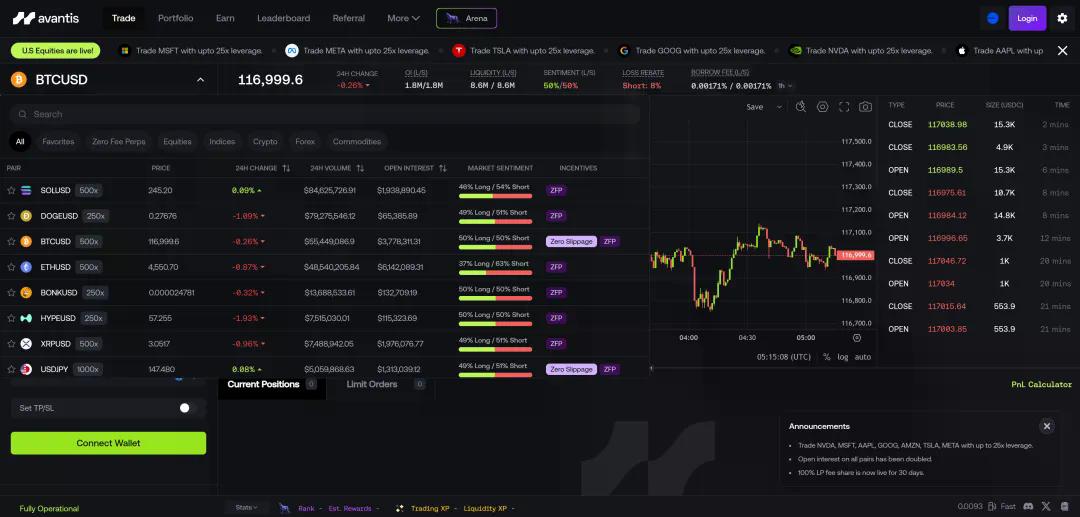

edgeX的高返佣与移动优先战略

吸引零售用户

edgeX在技术产品上的创新同样值得关注:

多终端覆盖:

一体化钱包:

交易即挖矿:

零滑点承诺:

动态对冲

Avantis的合成资产创新

合成资产

通用杠杆层:

资本高效的金库系统:

分级风险池:

时间锁定参数:

截至2025年,Avantis已列出80多个市场,包括22个RWA资产,为DEX用户提供了前所未有的多元化投资选择。其"零交易费用"模式(仅在盈利时分成)特别受到套利者和高频交易者的欢迎,与传统交易所的收费模式形成鲜明对比。

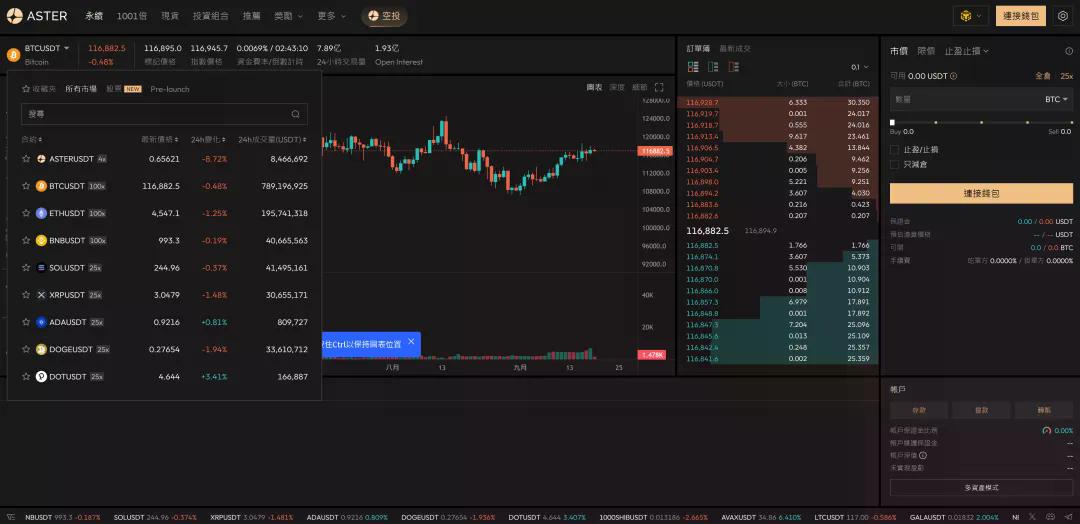

Lighter与Aster的性能优化

性能优化

订单簿深度

Aster长期愿景则是基础设施与生态的全面升级。

推出 Aster Chain:

构建 Aster 金融生态:

成为 BNB Cahin 永续交易的支柱:

从单一产品到生态矩阵,从 BNB Cahin 基础设施到跨市场的金融平台

Pacifca的跨链衍生品方案

Pacifca虽然公开信息较少,但从其定位看,它解决了多链时代的关键痛点——跨链资产的风险管理。用户无需桥接资产即可在不同链的资产间建立衍生品头寸,大大降低了操作复杂性和跨链安全风险。这一产品定位随着越来越多的资产发行在Solana、Base等非以太坊链上而显得愈发重要。

用户体验与界面设计

操作复杂

教育引导

成熟分化

四、技术架构与创新机制

性能上限、安全特性和扩展能力

执行层架构对比

中心化程度与性能需求

渐进式演进

架构演进

以太坊L2生态

流动性机制创新

去中心化

专业做市与社区流动性

动态对冲

分级金库

订单簿与撮合引擎

订单簿模型

链下订单簿+链上结算

深度聚合

安全与风险管理系统

DeFi协议的安全问题尤为关键,特别是在高风险的衍生品交易领域。各项目构建了多层防护体系:

ZK-Proof

Avantis设计了风险部分隔离机制,不同风险等级的资金池相互独立,避免风险传染。此外,其合成资产模式通过USDC金库吸收交易对手风险,而非用户间直接对冲,降低了系统性风险。

清算算法

跨链与互操作性

跨链能力

Solana生态的Jupiter已展示出强大的跨链聚合能力,支持20+链资产桥接。虽然不在本报告核心项目之列,但其成功证明了跨链流动性聚合对DEX发展的重要性。

ZK技术的应用

零知识证明(ZK)

zkTLS(零知识TLS)等前沿技术的应用前景广阔,允许用户在链上证明敏感数据而不暴露私密信息。虽然当前项目应用有限,但未来可能推动链上信用评分和低抵押借贷等创新功能进入主流。

七大DEX技术架构关键指标对比

创新机制总结

这些项目在机制设计上的创新可归纳为三个方向:

一是流动性效率创新

二是治理与激励创新

三是资产多样性创新

从技术趋势看,DEX架构正从简单的智能合约协议向复杂的分层结构演进,通常包含链下订单匹配、链上结算、ZK证明和跨链通信等多个组件。这种模块化架构使项目能够根据不同需求选择技术堆栈,比如在数据可用性层选择以太坊主网或Celestia等专用网络。未来,随着ZK技术和互操作性标准的成熟,DEX的技术架构有望进一步优化,缩小与CEX的性能差距,同时保持去中心化的核心优势。

五、团队背景与融资历程

团队背景、投资方构成及融资历程

Hyperliquid的做市商基因

Hyperliquid的成功很大程度上源于其团队深厚的做市商背景。开发团队在传统金融和加密货币做市领域拥有丰富经验,这使其在流动性管理、风险控制和交易系统优化方面具备先天优势。这种专业背景帮助Hyperliquid构建了机构级交易平台,并迅速获得专业交易者社区的认可。

自给自足

edgeX与Amber Group的协同效应

全生态资源

生态激励

Avantis的机构资本青睐

Avantis在2025年6月完成了800万美元A轮融资,由Peter Thiel的Founders Fund和Pantera Capital共同领投,Symbolic Capital、SALT Fund和Flowdesk等机构参投。值得注意的是,此轮融资实际于2024年中期完成,但项目方选择在2025年宣布,以配合协议发展阶段。加上2023年9月完成的400万美元种子轮,Avantis总融资额达到1200万美元。

股权+代币权证

dYdX的社区自治道路

去中心化

dYdX基金会曾于2021年完成6500万美元融资,由Paradigm和Multicoin Capital等顶级加密风投领投。这些资金主要用于v4开发及向Cosmos的迁移工作。然而,随着市场份额的下降(从2024年初的13.2%降至2025年3月的2.7%),dYdX面临着如何平衡去中心化理想与市场竞争压力的挑战。

Lighter与Aster的新锐之势

Lighter和Aster作为相对新兴的项目,融资信息较为有限,但从其技术表现和市场定位可窥见一斑。Lighter由经验丰富的以太坊开发者创建,最初作为Arbitrum上的现货DEX推出,2024年3月成功转型为永续合约平台。其团队在订单簿优化和低延迟交易方面具有明显专长。

流动性深度优化

Pacifca的跨链愿景

Pacifca团队背景信息较少,但其专注于跨链衍生品的定位需要深厚的技术积累。开发跨链DEX面临原子结算、价格预言机和流动性碎片化等复杂挑战,需要团队同时具备区块链底层开发能力和金融衍生品专业知识。未来随着真实世界资产(RWA)上链趋势加速,Pacifca的跨链技术可能成为关键基础设施。

投资机构格局分析

专业化分化

后期项目

人才竞争与团队建设

人才争夺战

团队构成也反映了项目定位差异:Hyperliquid和edgeX侧重交易系统开发和做市策略,工程师和量化研究员占主导;dYdX和Pacifca则更注重区块链底层研发,核心团队多为密码学和分布式系统专家;Avantis团队则包含更多传统金融背景成员,特别是衍生品结构化产品专家。

完全去中心化社区

资金使用与生态发展

发展优先级

生态扩展

DEX项目的成功不仅依赖于技术创新和产品设计,团队背景、资源获取和资金运用同样至关重要

六、市场前景与挑战分析

市场规模、竞争格局、增长动力和风险挑战

市场规模与增长潜力

去中心化交易所行业在2025年迎来了爆发式增长,数据显示全球加密用户规模从2013年的约100万人激增至2025年的6.7亿人,为DEX发展提供了庞大的用户基础。特别是在衍生品交易领域,DEX正快速缩小与中心化交易所的差距。加密衍生品日交易量长期是现货的4-5倍,而链上衍生品的渗透率目前还不到10%,这意味着未来至少还有10倍以上的成长空间。

从细分市场看,永续合约DEX的增长尤为显著。2025年3月,Hyperliquid已占据永续合约总交易量近59%的份额,而整个链上永续合约市场规模较2024年初增长了近5倍。edgeX等新兴平台过去30天实际营收达560万美元,超过GMX(245万美元)和dYdX(123万美元)等老牌协议,表明行业整体盈利能力在快速提升。

Avantis代表的合成资产赛道同样潜力巨大。通过支持加密货币、外汇、商品和指数等80多个市场交易(包括22个RWA资产),Avantis正在模糊传统金融与DeFi的边界。随着真实世界资产(RWA)上链趋势加速,预计到2030年链上RWA规模将突破500亿美元,为合成资产协议创造巨大市场机会。

竞争格局与市场份额

DEX行业的竞争格局呈现明显的分层分化特点。在永续合约领域,Hyperliquid以58.9%的市场份额(2025年3月)占据绝对领先地位,其自主研发的区块链已成为永续合约交易的默认执行环境。Jupiter的永续合约凭借Solana原生流动性以8.8%的份额位居第二,而老牌协议dYdX则下滑至仅2.7%。

从公链生态看,Solana在2025年1月曾达到45.8%的DEX市场份额峰值,尽管3月回落至21.5%,仍以25.1%的平均占比稳居各公链之首。以太坊则从2024年初的约32%降至2025年1月的15.3%,随后反弹至26.4%,显示出强大的生态韧性。Base链则从2024年3月的3%持续增长至12月的12.4%,成为最稳健的追赶者。

使edgeX成为2025年最受关注的新锐平台之一。

增长驱动因素分析

DEX行业的高速增长主要受益于三大驱动因素:

技术成熟

资产自主权觉醒

新资产发行浪潮

主要挑战与风险

尽管前景广阔,DEX行业仍面临多重挑战:

技术瓶颈

监管不确定性

流动性深度不足

未来趋势预测

基于当前发展态势,DEX行业可能出现以下趋势:

专业化分工会加剧。

RWA与合成资产将成为增长点

AI与DeFi融合将提升智能风控

监管自适应架构将得到发展

DEX项目市场前景评估

投资价值评估

从投资角度看,DEX项目呈现多元化价值主张:

成熟溢价

代币经济设计是投资评估的关键。AVNT代币设计了安全质押、费用折扣和治理功能,50.1%供应量保留给社区贡献者;edgeX的积分计划则避免早期做市商代币倾销问题。合理的代币模型是项目可持续发展的基础。

DEX正从单纯的交易场所向金融操作系统演进,未来可能承载RWA、衍生品、社交金融等复合场景

总结与建议

DEX行业已进入高速发展阶段,但各项目需根据自身定位采取差异化策略:

机构服务

多元化配置

去中心化程度与使用体验