2025年8月,ETH突破4700美元创四年新高,而SOL在180-200美元区间波动,表现明显落后。分析显示,SOL跑输ETH主要因缺乏合规ETF资金入口、企业持仓体量较小、网络叙事偏重Meme投机等短期热点。尽管SOL具备高吞吐、低费率等优势,但其价格仍高度依赖事件驱动。展望Q3-Q4,SOL能否反弹将取决于现货ETF审批进展、RWA合规化落地及网络稳定性改善等关键因素。

8 月中旬ETH 强势突破 4,700 美元,创四年来新高,而同期 SOL 大多时间在 180–200 美元区间摇摆,远不及BTC和ETH币价表现。回想 2024 年 Solana 在 Pump.fun 等平台引爆的 Meme 狂潮,一度被视为ETH的终结者,2025 年 1 月 19 日,SOL 刷新历史高位至 293 美元附近,随后回撤、横盘、情绪反复,与 ETH“越走越强”的趋势形成分化。表象背后,隐藏着资金入口、价值锚与网络叙事的系统性差异。那么这背后的原因是什么?Solana生态能否再创辉煌,SOL代币是否能否再度起飞?

本文将通过分析 Solana 链上数据与生态表现全景,拆解 SOL 阶段性跑输 ETH 的核心原因,分析 SOL 再度起飞的优势和劣势。在此基础上,展望Solana在2025 年 Q3–Q4 的可能走势,为读者提供一个系统的参考。

Solana 的成长路径与以太坊明显不同:它不是靠“高Gas费用+通缩”来捕获价值,而是靠单链高吞吐 + 超低费承接海量的长尾与高频交易。

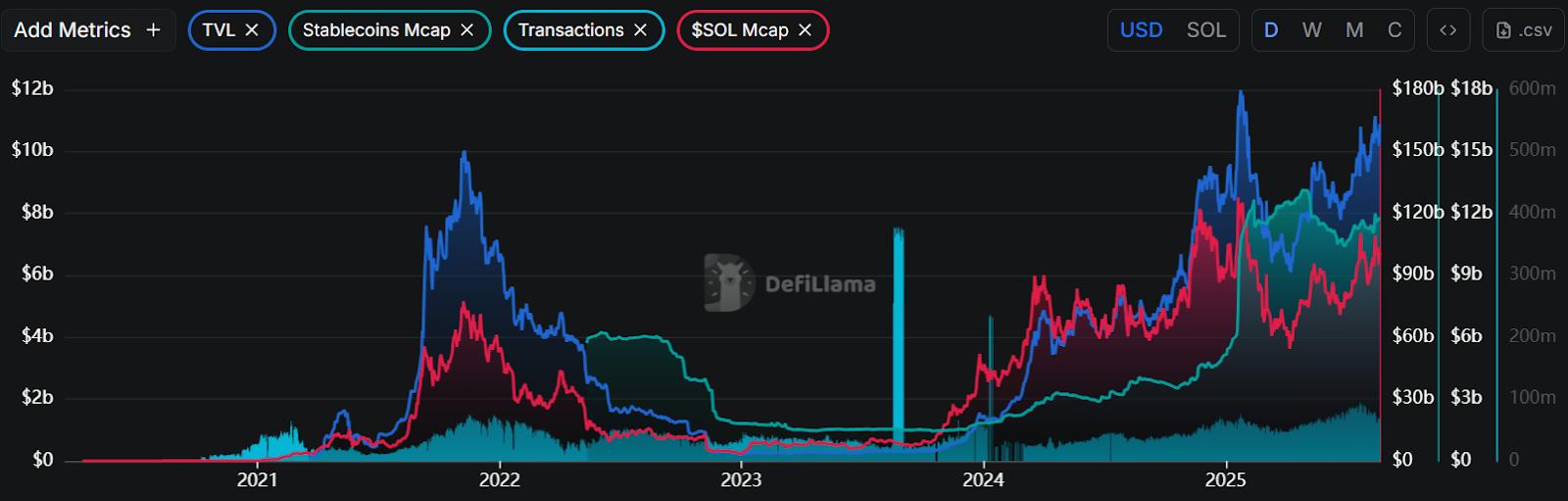

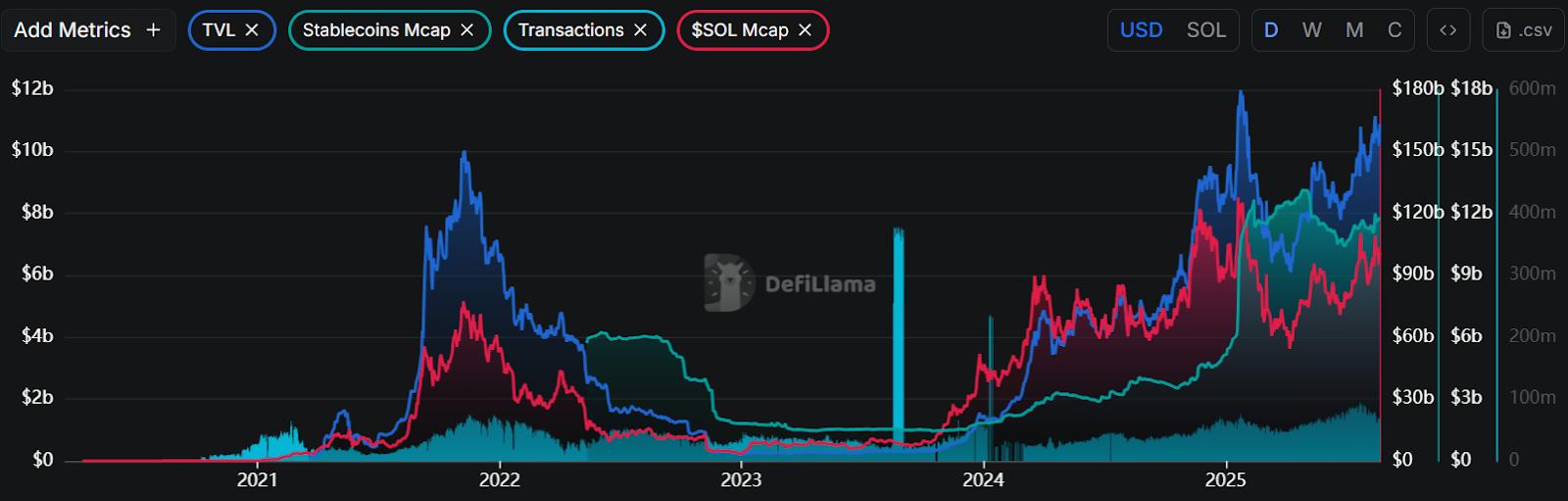

今年以来,Solana 生态呈现“高位回落后震荡上行”的态势。TVL 与稳定币存量呈现台阶式上行,目前TVL 约 104.2 亿美元,稳定币市值 约 116.2 亿美元,说明链上“底层美元流动性池”已重回百亿美元量级重返并站稳百亿美元区间;链上交易笔数维持高位,保持着活跃的“高频/长尾”交易状态;$SOL 总市值Q1大幅回落,但从Q2开始呈现波浪式震荡上升节奏;从结构变化看,Meme 热度回潮对 DEX/链费有边际改善,但尚未回到年内峰值。

来源:

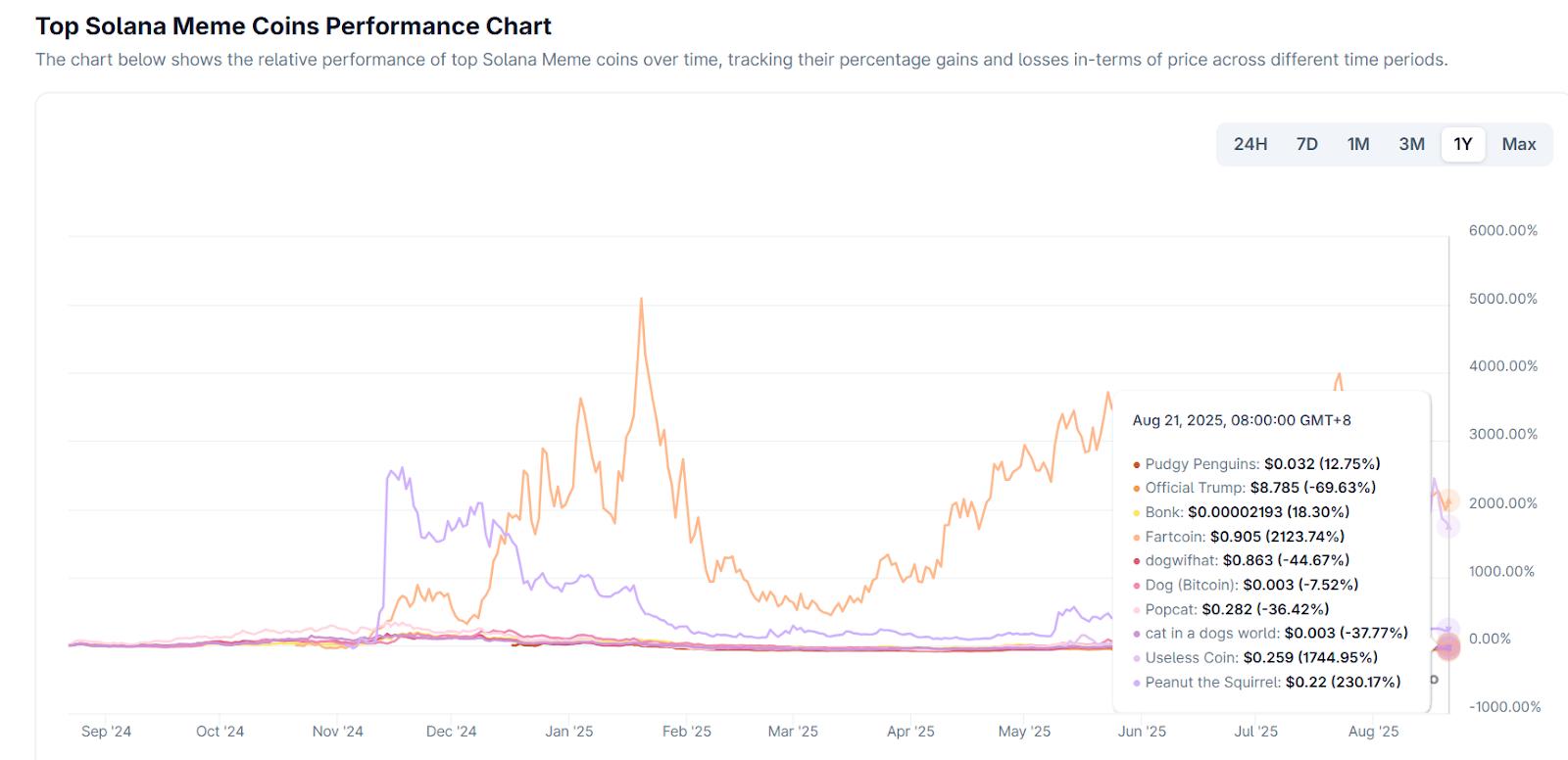

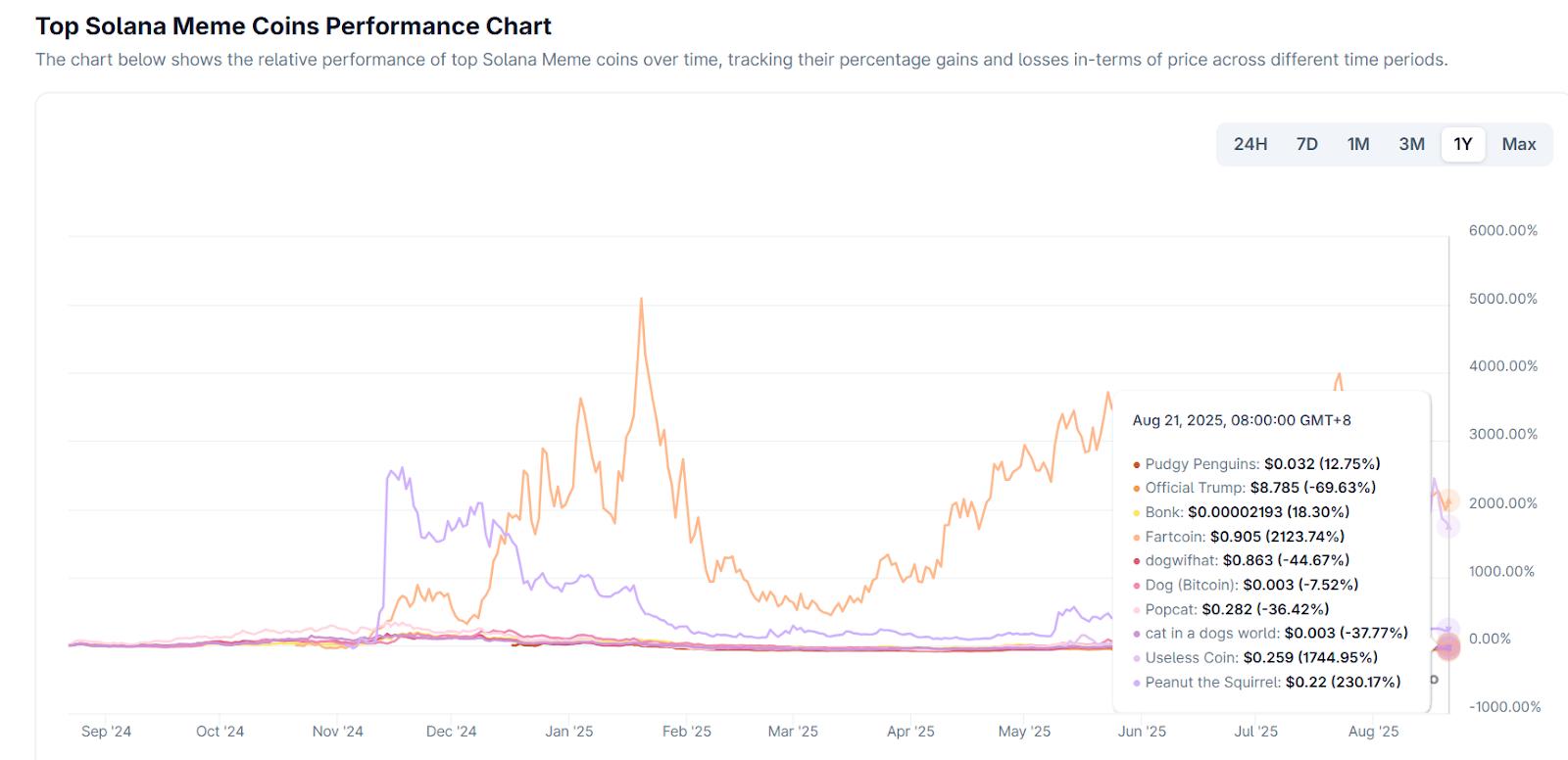

作为Meme币龙头网络,Solana跑出了BONK、WIF、POPCAT、MOODENG、PNUT、TRUMP、PENGU、FARTCOIN、USELESS 等明星Meme币,Solana Meme 的共同特征是“高波动 + 强轮动 + 强事件驱动”,目前Solana Meme 板块总市值约 117 亿美元。年初以来热度最高的5大Meme币如下:

来源:

Solana上的Launchpad 之争已经从“谁更便宜/上币更快”升级为“创作者经济、代币回购、社区治理”的较量。

来源:

Solana 的 DeFi 更像“高频/长尾交易基础设施”。Raydium/Orca 承接DEX交易与流动性,Jupiter/Drift承接衍生品交易,并把碎片化流动性路由起来,Kamino 提升资金效率,Jito/Marinade 提供“稳息 + 流动性”的底层资产。

ETH 凭借现货 ETF 打通“合规资金→二级流动性→做市/衍生品”的完整闭环,再叠加更大的企业财库体量与“链上金融中枢”的网络叙事,形成更强的资金吸附与估值锚;Solana 侧重“高频/长尾应用”的交易型生态,价格弹性更依赖题材景气(Meme/Launchpad 等),在风险偏好回落或热点轮动时更易“缺锚”。

SOL 具备“高活跃+低费率+MEV 分成+应用层现金流”的基本盘,叠加 现货 ETF、RWA 合规落地等催化,完全有机会再起一波趋势;但在ETF 增量未落地、财库体量与叙事仍弱于 ETH、历史稳定性阴影未彻底消化的情况下,价格仍高度“事件驱动”。

Solana 的本质仍是“高活跃、低费率、应用变现”的消费级高频链。Q3–Q4 能否“再度起飞”,关键看ETF 是否把合规增量带进来、RWA 能否跑通规模化闭环、以及网络稳定性是否持续改善。

Solana 在 2025 年经历了 过山车般 的热度起伏。从年初 Meme 狂欢下的光芒万丈,到年中面对 ETH 咄咄逼人的压力下相对黯然,市场对 Solana 的定位也数次摇摆。然而可以确定的是,Solana 高性能公链 的独特价值依然突出,其生态并未因一时冷却而停滞。从长远看,Solana 是否能重新领跑,取决于其能否将高速网络优势转化为持续用户价值:既要留住投机潮退去后的用户,开拓更广泛的应用边界;也要赢得主流资本信任,在合规化进程中分一杯羹。所幸的是,我们已经看到迹象:无论是机构布局、技术升级,还是生态叙事转型,Solana 正在积蓄力量。或许眼下的回调更像是一次蓄势,等待再次起飞的时机。