过去六个月,稳定币因其即时结算、低成本、全球可访问性和可编程性等优势受到广泛关注,成为金融科技、商业银行、薪资平台和发卡机构的创新工具。本文探讨稳定币在非加密企业中的应用场景,包括跨境汇款、实时结算、薪资支付和全球发卡等,并提供具体实施方案,助力企业降低成本、提升效率和扩展市场。

在 Stripe 收购 Bridge 以及《GENIUS 法案》取得进展的催化下,过去六个月与稳定币相关的头条新闻呈现爆发式增长。从大型银行 CEO 到支付公司产品经理,再到政府高层,关键决策者们正越来越多地提及稳定币并宣扬其优势。

稳定币建立在四大核心支柱之上:

因此,“为何需要稳定币”的论点很容易理解,然而“如何应用稳定币”却复杂得多 —— 无论是金融科技公司的产品经理还是银行 CEO,目前都极少有内容具体阐述如何将稳定币融入现有商业模式。

基于此,我们决定撰写这篇高阶指南,为非加密企业探索稳定币应用提供入门指引。下文将分为四个独立章节,分别对应不同商业模式。每个章节都会详细分析:稳定币在哪些环节能创造价值,具体实施路径是什么,以及改造后的产品架构示意图。

头条新闻固然重要,但我们真正追求的是稳定币的大规模应用

对于面向消费者(To C)的数字银行而言,企业价值提升的关键在于优化以下三个杠杆:用户规模、单用户收益(ARPU)、用户流失率。稳定币当前可直接助力前两项指标

在数字化互联与全球化这两大持续数十年的趋势下,当今金融科技的目标市场往往具有跨国特征。部分数字银行将跨国金融服务作为核心定位(如 Revolut 或 DolarApp),另一些则将其作为提升 ARPU 的功能模块(如 Nubank 或 Lemon)。对于聚焦侨民和特定族群的金融科技初创企业(如 Felix Pago 或 Abound),汇款服务更是目标市场的刚需。所有这些类型的数字银行都将(或已经)从稳定币汇款中获益。

相比传统汇款服务(如西联汇款),稳定币能实现更快速(瞬时到账 vs 2-5 天以上)且更廉价(低至 30 个基点 vs 300 个基点以上)的结算。

除创造新收入外,稳定币还能优化成本与用户体验,尤其作为内部结算工具。

因此,Revolut、Robinhood 等面向消费者的金融科技公司纷纷布局稳定币不足为奇。那么,若你就职于消费银行或金融科技企业,该如何运用稳定币呢?

该商业模式引入稳定币后,实践方案如下。

采用 USDC、USDT、USDG 等稳定币实现即时结算(含节假日);

集成钱包服务商/协调器组合(如 Fireblocks 或 Bridge),打通银行系统与区块链的美元/稳定币流;

在特定区域对接法币通道服务商(如非洲 Yellow Card),实现稳定币与法币的B2B/B2B2C 兑换;

周末期间以稳定币作为法币临时替代品,待银行系统重启后完成对账;

可联合 Paxos 等供应商构建客户账户与企业间的内部稳定币结算环路;

通过上述方案或流动性合作伙伴,绕过 ACH/电汇流程,向交易所/合作伙伴快速调拨资金;

当法币渠道关闭时,通过链上稳定币转移实现业务单元/子公司间资金调配;

总部可借此建立自动化、可扩展的全球化资金管理体系;

汇款与结算只是起点,后续还将衍生可编程支付、跨境资产管理、股票代币化等场景。

当前,尼日利亚、印尼、巴西等市场的企业主若想在本土银行开设美元账户,必须跨越重重障碍。通常只有交易量庞大或拥有特殊关系的企业才能获得资格 —— 这还须以银行具备充足美元流动性为前提。而本币账户则迫使企业家同时承担银行风险与政府信用风险,为维持运营资本不得不时刻紧盯汇率波动。当向海外供应商付款时,企业主还需额外支付本币兑换美元等主流货币的高额手续费。

稳定币能显著缓解这些摩擦,而具有前瞻性的商业银行将在其应用过程中扮演关键角色。通过银行托管的合规数字美元(如 USDC 或 USDG)平台,企业可实现:

商业银行借此可将基础支票账户升级为全球化多币种资金管理方案,提供传统账户无法比拟的速度、透明度与财务韧性。

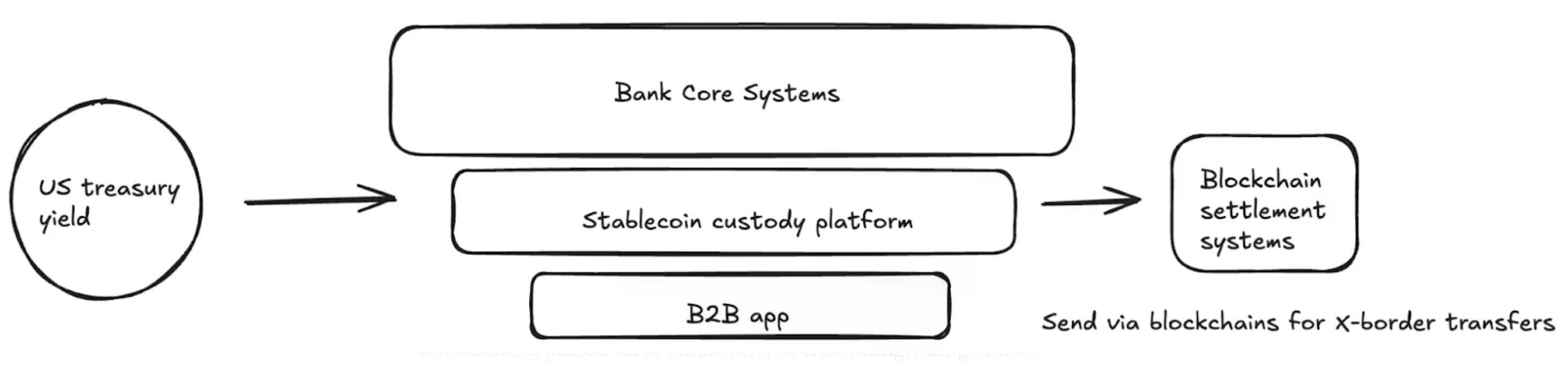

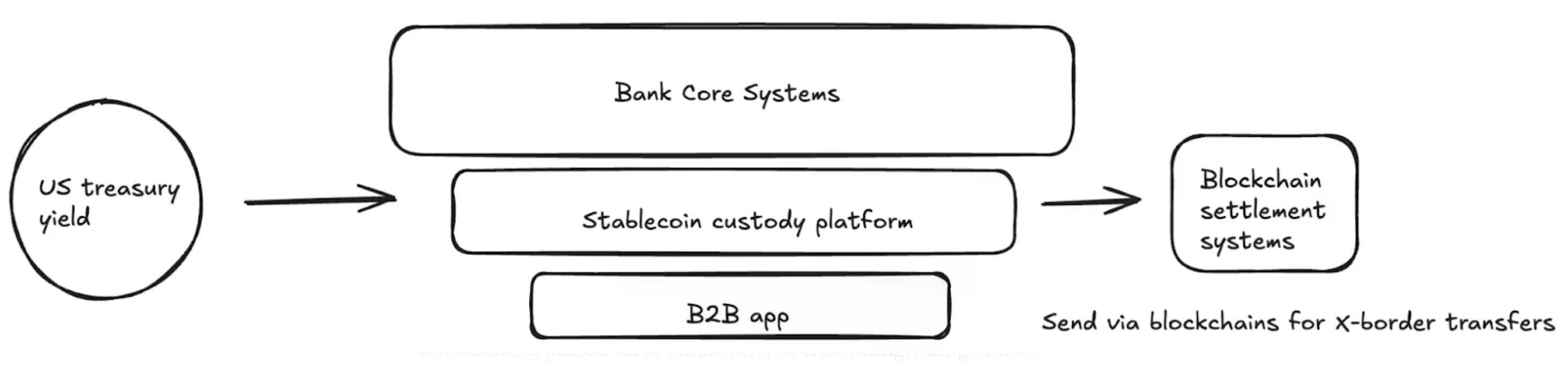

该商业模式引入稳定币后,实践方案如下。

银行通过 Fireblocks 或 Stripe-Bridge 等合作方为企业托管稳定币;

降低创业与运营成本(如减少牌照需求、免除 FBO 账户);

银行可提供联邦基金利率水平(约 4% )的收益,且信用风险显著低于本地银行(美国监管货币基金 vs 本土银行);

需对接生息稳定币供应商(如 Paxos)或代币化国债合作伙伴(如 Superstate/Securitize)。

详见前文消费金融板块方案。

进口商秒级支付美元货款,海外出口商即时放行货物;

企业财务官跨多国实时调拨资金,摆脱代理行系统延迟,使银行服务超大型跨国集团成为可能;

高通胀国家企业主用美元锚定企业资产负债表。

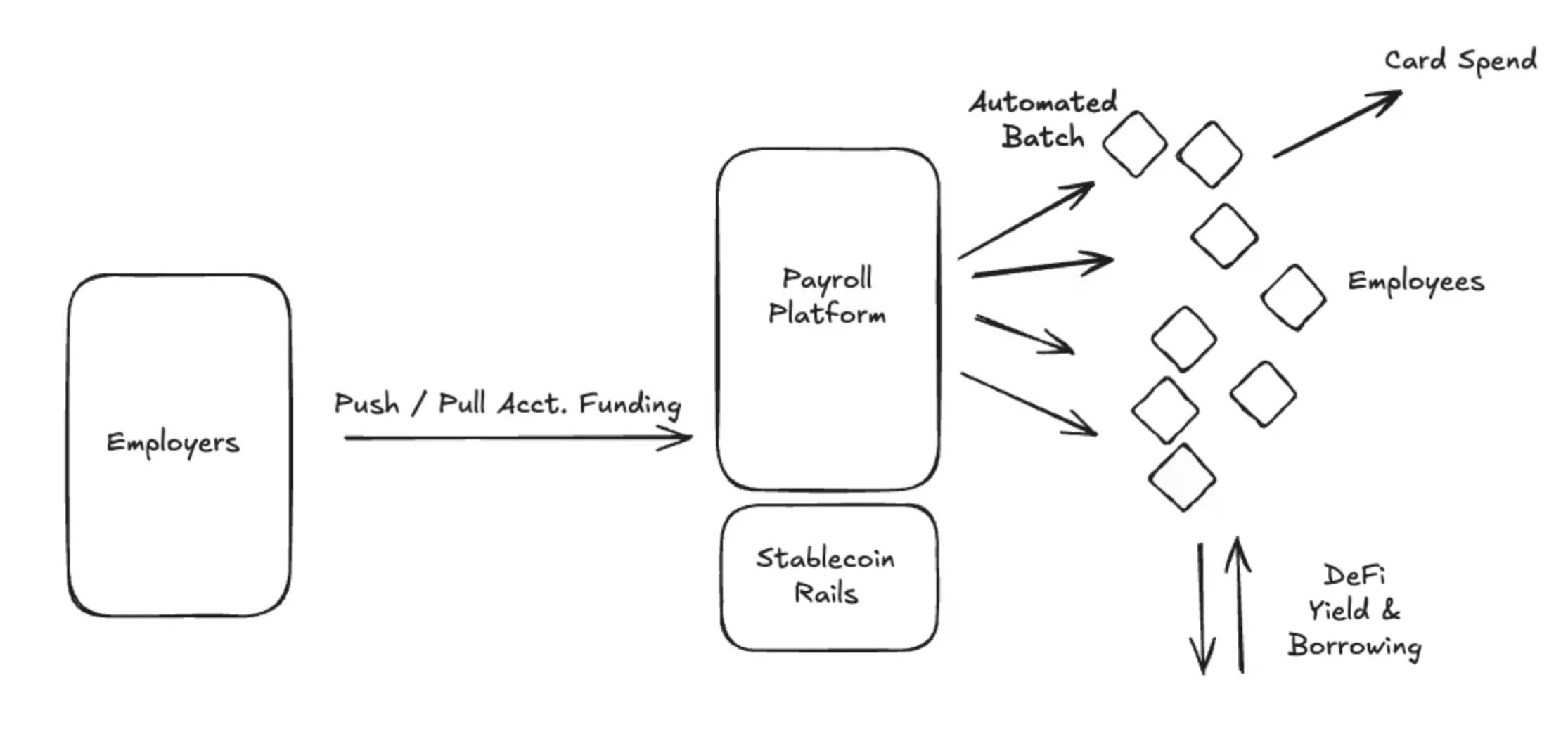

对于薪资平台而言,稳定币最大的价值在于服务那些需要向新兴市场员工支付薪酬的雇主。

如之前章节所述,从美国金融系统向承包商数字钱包的跨境稳定币转账几乎零成本且瞬时到账(具体取决于法币入口配置)。虽然承包商可能仍需自行完成法币兑换(会产生费用),但他们能即时收到全球最强势法币锚定的付款。多项证据表明新兴市场对稳定币的需求正在激增:

首先,稳定币明显更透明且可定制。

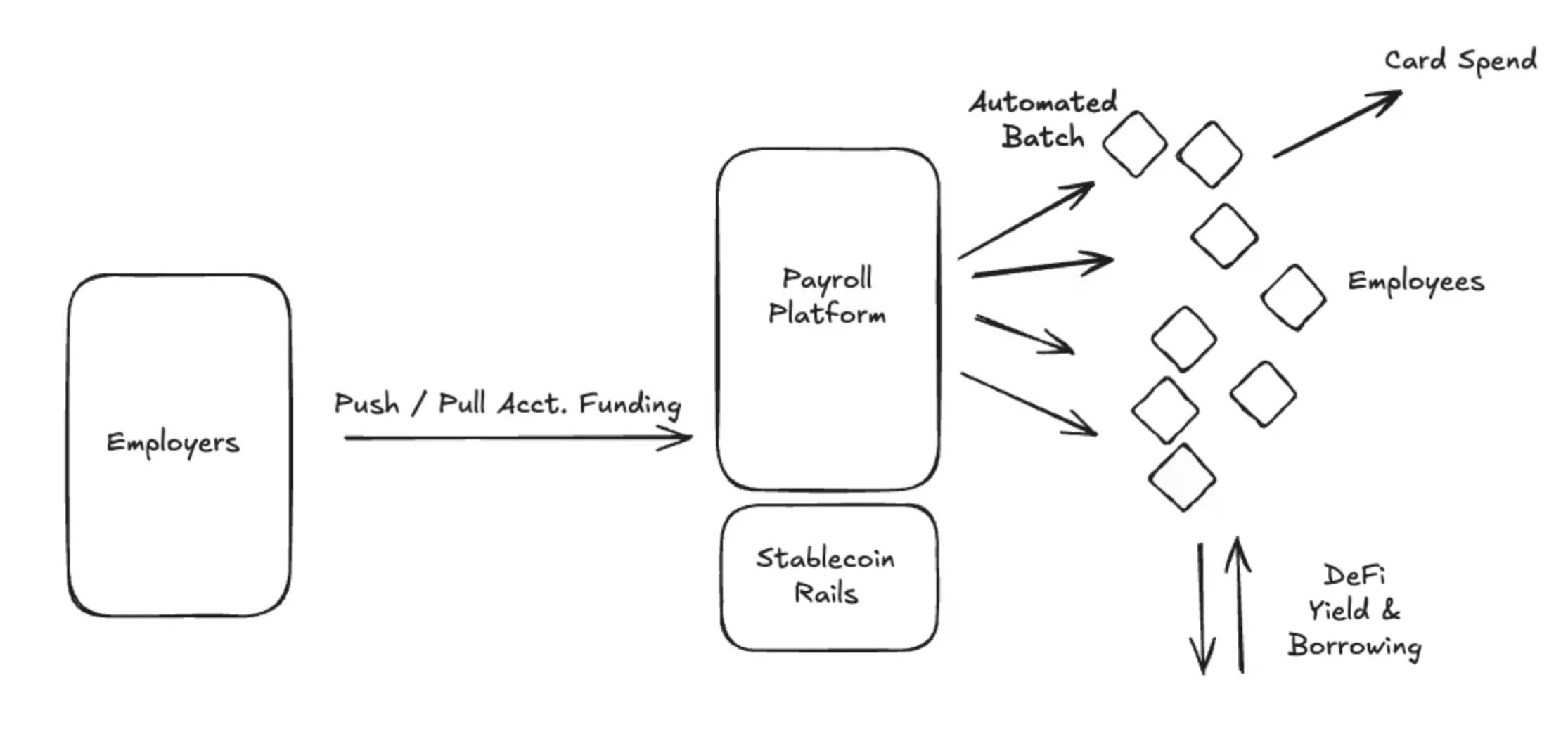

既然如此,薪资平台应该如何开通稳定币支付功能呢?

前文已涵盖相关内容。

与基于稳定币的卡片发行平台(如 Rain)合作,允许终端用户直接消费稳定币,从而完全继承其速度和成本优势;

与钱包提供商合作,提供稳定币储蓄和收益机会。

利用区块链不可篡改的账本特性,通过 API 数据接口将交易记录自动同步至会计和税务系统,实现代扣代缴、记账和对账流程的自动化。

利用智能合约实现自动批量支付和基于特定条件(如奖金)的可编程支付。可与 Airtm 等平台合作或直接使用智能合约。

连接 DeFi 基础协议,以可负担且全球可访问的方式提供基于工资的融资服务。在某些国家/地区,可绕过那些通常繁琐、封闭且昂贵的本地银行合作伙伴。Glim 等应用(以及间接的 Lemon)正在努力提供这些功能。

基于以上方案,让我们进一步展开说明具体实现方式:

支持稳定币的薪资处理平台与美国法币入口(如 Bridge、Circle、Beam)合作,将银行账户与稳定币连接。在支付日前,资金从客户企业账户转入链上稳定币账户(这些账户可托管于上述公司或 Fireblocks 等机构)。支付完全自动化,批量广播给全球所有承包商。承包商即时收到美元稳定币,可通过支持稳定币的 Visa 卡(如 Rain)消费,或在链上账户(如 USTB 或 BUIDL)中通过代币化国债进行储蓄。借助这一新架构,系统整体成本显著下降,承包商覆盖范围大幅扩展,系统自动化程度极大提升。

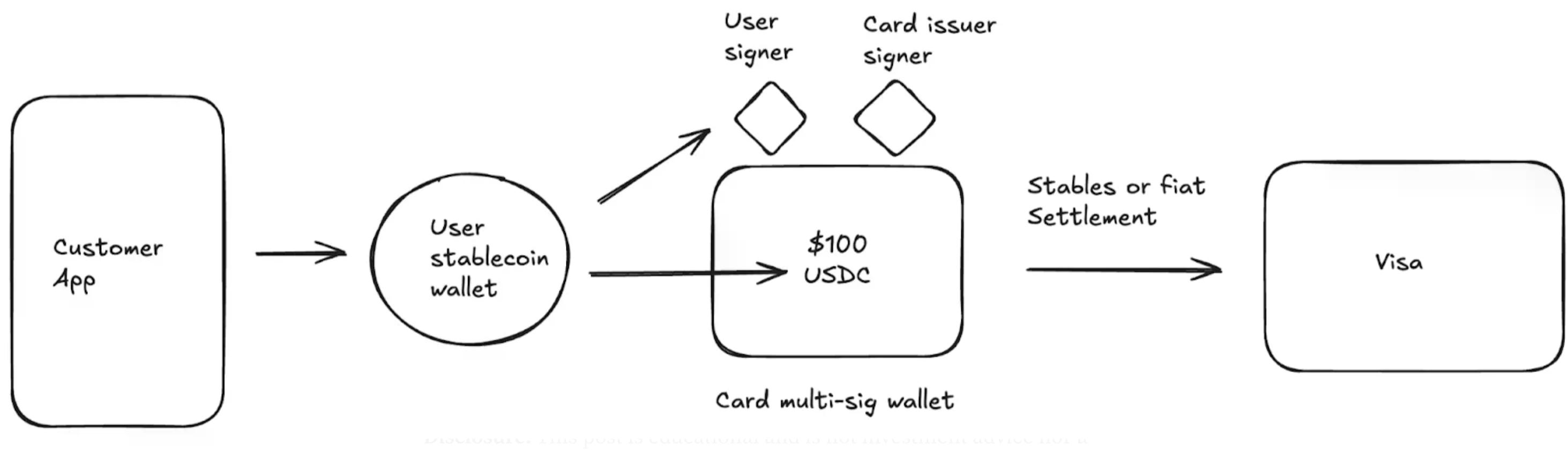

当前许多企业都在通过发卡获取核心收入。例如 6 月 12 日刚上市的 Chime,仅在美国市场通过交易手续费就实现超 10 亿美元年收入。尽管 Chime 在美国建立了庞大业务,但其与 Visa 的合作关系、银行伙伴关系及技术架构几乎无法助力海外市场拓展。

传统卡片发行需逐国申请 Visa 等机构的直接牌照,或与当地银行合作。这种繁琐流程严重阻碍企业跨区域扩张。以上市公司 Nubank 为例,在运营 10 余年后,近 3 年才开始海外拓展。

此外,发卡机构需向 Visa 等卡组织缴纳抵押金以防范违约风险。卡组织借此向沃尔玛等商户承诺:即使银行或金融科技公司破产,持卡人支付仍将兑现。卡组织会审核最近 4-7 天交易量,计算发卡方需缴纳的抵押金额。这对银行/金融科技公司构成沉重负担,形成显著的行业准入门槛。

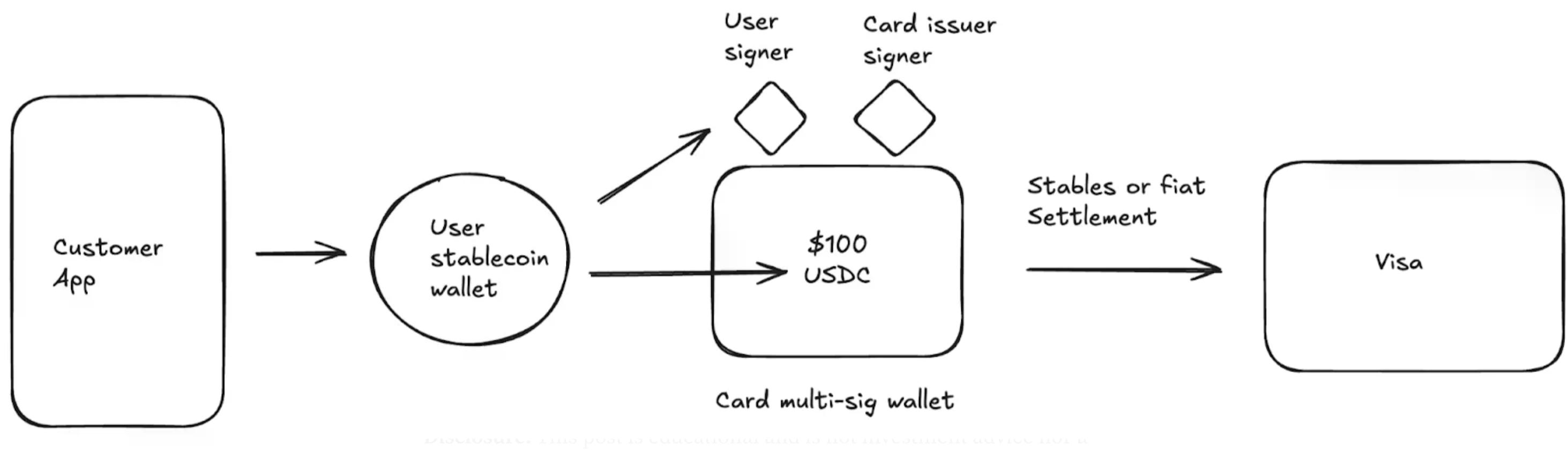

首先,稳定币正在培育一类新的发卡平台,如 Rain,企业可以利用他们与 Visa 的主要会员资格,通过稳定币提供全球发行服务。

该商业模式引入稳定币后,实践方案如下。

以下是一个支持稳定币的全球卡片产品架构示例流程:

如今,稳定币不再是需要费力想象的未来承诺 —— 它们已成为使用量呈指数级增长的实用技术。

那些超越概念验证阶段、真正整合并部署稳定币解决方案的企业,将在成本节约、收入提升和市场扩张方面远超竞争对手。